Overbieden: het is tegenwoordig de normaalste zaak als je een huis wilt kopen. Het heeft echter wel flinke gevolgen voor je hypotheek én het eigen geld dat je mee moet brengen. We leggen je precies uit hoe dat zit.

We zijn het met zijn allen ‘normaal’ gaan vinden. Vaak kom je niet eens in aanmerking als je daar niet aan meedoet. Gemiddeld wordt er inmiddels zo’n € 30.000 per woning overboden.

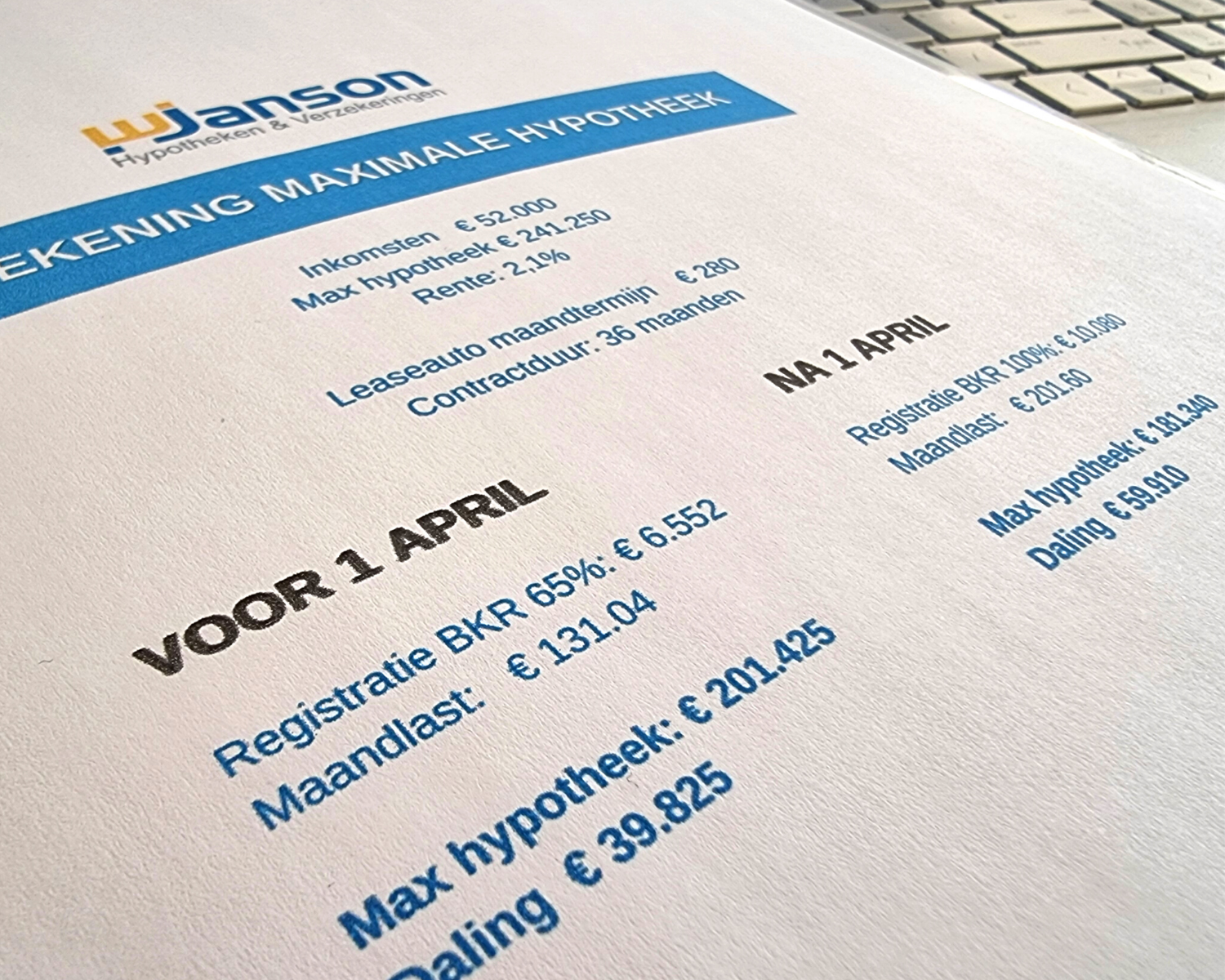

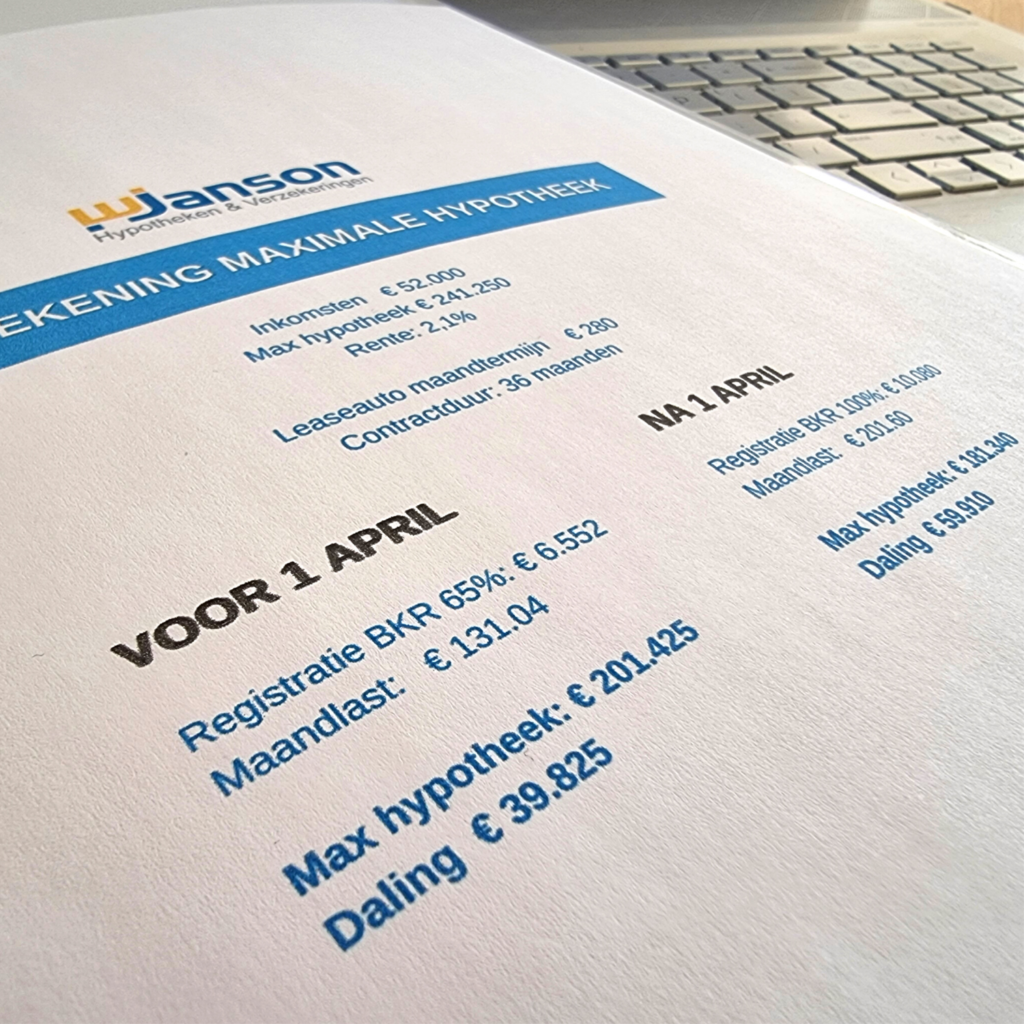

Wat veel mensen niet weten is dat overbieden flinke gevolgen heeft. Wat je boven de vraagprijs biedt, kan je niet altijd financieren vanuit een hypotheek. De hypotheekregel is nog steeds dat je niet meer aan hypotheek kunt krijgen dan 100% van de woningwaarde. Als je € 30.000 euro overbiedt op een woning met een vraagprijs van € 330.000 euro, dan weet je vooraf niet hoeveel je van die € 360.000 uit eigen zak moet gaan betalen. De taxatie bepaald dat namelijk. De taxatiewaarde wordt aangehouden als de actuele waarde. Wordt het huis getaxeerd op € 360.000, dan kan je een volledige hypotheek krijgen voor de geboden € 360.000. Komt de taxatie op € 300.000 uit, dan zal er € 60.000 aan eigen geld bij moeten.

Daarnaast moeten ook de kosten koper nog van de eigen spaarrekening komen. Starters hebben het geluk dat die voor hun lager zijn geworden omdat de overdrachtsbelasting eraf is. Maar alles bij elkaar kan het toch een flink bedrag zijn.

Je kunt je op voorhand al zo goed mogelijk laten informeren over jouw financiële situatie:

■ Zorg dat je al zoveel mogelijk documenten bij jouw hypotheekadviseur hebt ingeleverd. Een loonstrook maar ook een werkgeversverklaring.

■ Laat als ZZP’er of ondernemer je inkomsten alvast toetsen bij jouw adviseur.

■ Check ook online op www.bkr.nl of je een BKR-registratie hebt omdat je ergens schulden of een krediet hebt (of had).

■ Vergeet ook je eventuele studieschulden niet. Deze zijn weliswaar nog niet BKR geregistreerd maar worden absoluut meegewogen door de hypotheekverstrekker.

■ Vraag ook je adviseur wat indicatief je maandlasten zullen zijn, je maximale hypotheek en wat je kunt overbieden.

Heb je hierbij persoonlijk advies nodig? Als Erkend Financieel Adviseur, ook bekend onder de naam Erkend Hypotheekadviseur, zijn wij specialist op het gebied van hypotheken en andere financiële zaken kan die je adviseren over de mogelijkheden die je hebt. Wij helpen je graag om de beste oplossing te vinden. Bel of mail ons gerust om een afspraak te maken: www.wimjanson.nl/contact.

#overbieden #hypotheek #koopwoning