Scheiden met een koophuis

Scheiden is een emotioneel en verdrietig proces, vaak is wat hulp en advies daarbij handig. Stel: jullie hebben samen een woning gekocht en besluiten uit elkaar te gaan. Dan moeten jullie beslissen wat jullie met de woning gaan doen. Daarin zijn diverse mogelijkheden:

■ HYPOTHEEK OVERNEMEN NA SCHEIDING OF BREUK

Voorheen betaalden jullie waarschijnlijk de hypotheeklasten van het gezamenlijke inkomen. Als een van de twee in de woning blijft dan komt de hypotheek op één naam. De lasten drukken dan op het inkomen van diegene die er blijft wonen. De andere partner heeft recht op de helft van de waarde van het huis. Dus is er sprake van overwaarde, dan moet die partner uitgekocht worden.

■ HUIS EN HYPOTHEEK ONVERDEELD LATEN

Soms kiezen ex-partners ervoor om samen eigenaar te blijven van de koopwoning. Als het bijvoorbeeld financieel niet mogelijk is om de hypotheek op één naam te zetten, maar de partners de woning niet willen verkopen. Maak hierover duidelijke afspraken met de hulp van een mediator en een hypotheekadviseur.

■ HUIS VERKOPEN NA SCHEIDING OF BREUK

Als geen van beiden in de woning blijven wonen, dan kunnen jullie de woning verkopen. Met de opbrengst wordt de hypotheek afgelost en van de eventuele overwaarde ontvangt ieder zijn/haar deel. Ben je getrouwd in gemeenschap van goederen, dan heeft ieder recht op de helft van de overwaarde. Ben je niet getrouwd, of getrouwd op huwelijkse voorwaarden, dan kan dit afwijken afhankelijk van wat er is vastgelegd.

Wat komt er bij kijken?

■ HULP INSCHAKELEN VAN EEN MEDIATOR?

Getrouwd zijn of een geregistreerd partnerschap hebben, je kunt op twee manieren scheiden: samen met een mediator of ieder met een eigen advocaat. Indien mogelijk dan is een mediator aan te raden, dat is voordeliger maar ook sneller.

Als je niet getrouwd bent is een mediator niet verplicht, maar het kan wel handig zijn. Er moeten namelijk goede afspraken gemaakt worden als er een koophuis in het spel is.

■ AFSPRAKEN MAKEN

De mediator helpt bij het maken van goede afspraken over de alimentatie, kinderen, de verdeling van bezittingen en pensioenen. Maar ook de woning en de hypotheek komen uitvoerig aan bod. Wat willen jullie doen met het huis en wat betekent dat voor beiden? De mediator legt alle gemaakte afspraken vast in een convenant (scheiding) of vaststellingsovereenkomst (niet getrouwd). Ga voordat je samen de overeenkomst tekent in gesprek met jouw hypotheekadviseur om zeker te weten of de gemaakte afspraken financieel uitvoerbaar zijn.

■ GESPREK HYPOTHEEKADVISEUR

Als hypotheekadviseur, ook wel bekend als erkend financieel adviseur, brengen wij voor jullie in kaart wat er moet gebeuren met de hypotheek en de verzekeringen. Wij onderzoeken of de gemaakte afspraken ook haalbaar zijn. Zo kan bijvoorbeeld partneralimentatie van invloed zijn op wat jullie kunnen lenen.

■ DE SCHEIDING AFRONDEN

Bij een scheiding wordt het verzoek tot echtscheiding ingediend bij de rechtbank na het tekenen van het convenant. Wanneer de uitspraak van de rechtbank (de echtscheidingsbeschikking) is ingeschreven in de registers van de burgerlijke stand is de echtscheiding definitief. Pas wanneer de echtscheiding definitief is, kan de hypotheek geregeld worden.

Bij een relatiebreuk is dat een stuk eenvoudiger. Met de getekende vaststellingsovereenkomst kan direct de hypotheek geregeld worden.

Na de afronding zal de adviseur een advies uitbrengen. Indien nodig wordt de hypotheek aangepast of wordt er een nieuwe hypotheek afgesloten voor één of beide partners.

Meer informatie of een vrijblijvend advies nodig? Neem dan gerust contact met ons op: www.wimjanson.nl/contact.

Waarom wij zo blij worden van recensies van klanten

Mooie recensie weer op onze pagina van advieskeuze.nl.

Met betrouwbare en echte reviews van onze klanten krijgen wij een goed inzicht in wat onze klanten belangrijk vinden, welke aspecten van onze producten en diensten er echt toe doen. Wat de behoeften, verwachtingen of ergernissen zijn en waar onze sterke en minder sterke punten liggen en waar wij aan kunnen blijven werken.

Drie kwart van de Nederlanders leest reviews en een kwart van alle aankopen wordt bepaald naar aanleiding van een review. De ervaring van een ander is blijkbaar waardevoller dan het verkoopverhaal van een medewerker.

Wij willen onze klanten niet slechts een product of dienst verkopen, maar juist een duidelijk en onafhankelijk advies garanderen. Begeleiden in hun traject, in staat zijn om tot een mooi, tevreden resultaat te komen. Ons team gaat tot het uiterste om onze klanten 100% tevreden te stellen.

Dus zijn wij trots als we weer een mooie recensie mogen ontvangen van onze klanten.

Als u wilt weten hoe onze klanten het hebben ervaren, bekijk dan eens onze reviews via: https://bit.ly/3haieQP.

Grip op je knip, ook tijdens je pensioen!

Als je ook tijdens je pensioen grip op je knip wilt houden, is het verstandig om daar nu vast over na te denken. Hoe meer tijd je hebt, hoe beter je je kunt voorbereiden.

Door extra te sparen bijvoorbeeld. Of door ervoor te zorgen dat je je schulden, zoals je hypotheek, tegen die tijd hebt afgelost. Of allebei, natuurlijk.

■ AOW

Maar laten we beginnen met je inkomen. Dat bestaat, nadat je de pensioenleeftijd hebt bereikt, in elk geval uit een AOW-uitkering. Die bedraagt op het moment van schrijven per maand maximaal € 1.261,52 als je alleen woont en maximaal € 863,88 per persoon als je bent getrouwd of samenwoont.

■ COLLECTIEF PENSIOEN

Daarnaast bestaat de kans dat je collectief pensioen opbouwt bij je werkgever of dit in het verleden hebt gedaan. Op www.mijnpensioenoverzicht.nl kun je zien welk pensioeninkomen je mag verwachten, op basis van je AOW- en pensioenrechten. Let op, om hier te kunnen inloggen, heb je je DigiD nodig.

■ DERDE PIJLER-PENSIOEN

Misschien heb je daarnaast zelf nog iets geregeld, zoals bijvoorbeeld een lijfrente of ander pensioenpotje. Hoeveel inkomen dit zogenoemde ‘derde pijler-pensioen’ straks oplevert, kun je niet terugzien in Mijnpensioenoverzicht.

■ ACTUEEL INKOMEN

Verder kun je overwegen om na je pensioendatum nog deels door te werken en op die manier inkomen te genereren. Steeds meer mensen kiezen hiervoor, hetzij in loondienst, hetzij als zelfstandige.

■ SCHULDEN AFLOSSEN

Inkomen is één deel van je financiële balans, uitgaven vormen het andere deel. Immers, hoe minder je hoeft uit te geven, hoe minder geld je nodig hebt. Daarom heeft het aflossen van schulden – zoals je hypotheek – veel invloed op je besteedbare inkomen van later. Maar overdrijf het niet! Stop niet al je spaargeld in stenen, maar hou – als het kan – een potje over om vrij te kunnen besteden. Ook hier gaat het om balans.

■ MAAK EEN FINANCIEEL PLAN

Als je alles overzichtelijk wilt krijgen, kun je het beste een financieel plan maken. Daarin kijk je niet alleen naar de (verre) toekomst, maar ook naar de periode tussen nu en dan. Zo kun je bepalen hoeveel geld je kunt gebruiken om extra te sparen voor je pensioen of om (extra) af te lossen.

■ BEST INGEWIKKELD

Da’s snel gezegd, maar dit kan in de praktijk best ingewikkeld zijn. Heb je daar hulp bij nodig? Als Erkend Financieel Adviseur kunnen wij je helpen om alles op een rij te zetten en adviseren wij je desgewenst over aanvullende maatregelen die je kunt nemen. Neem dus gerust contact met ons op: www.wimjanson.nl/contact.

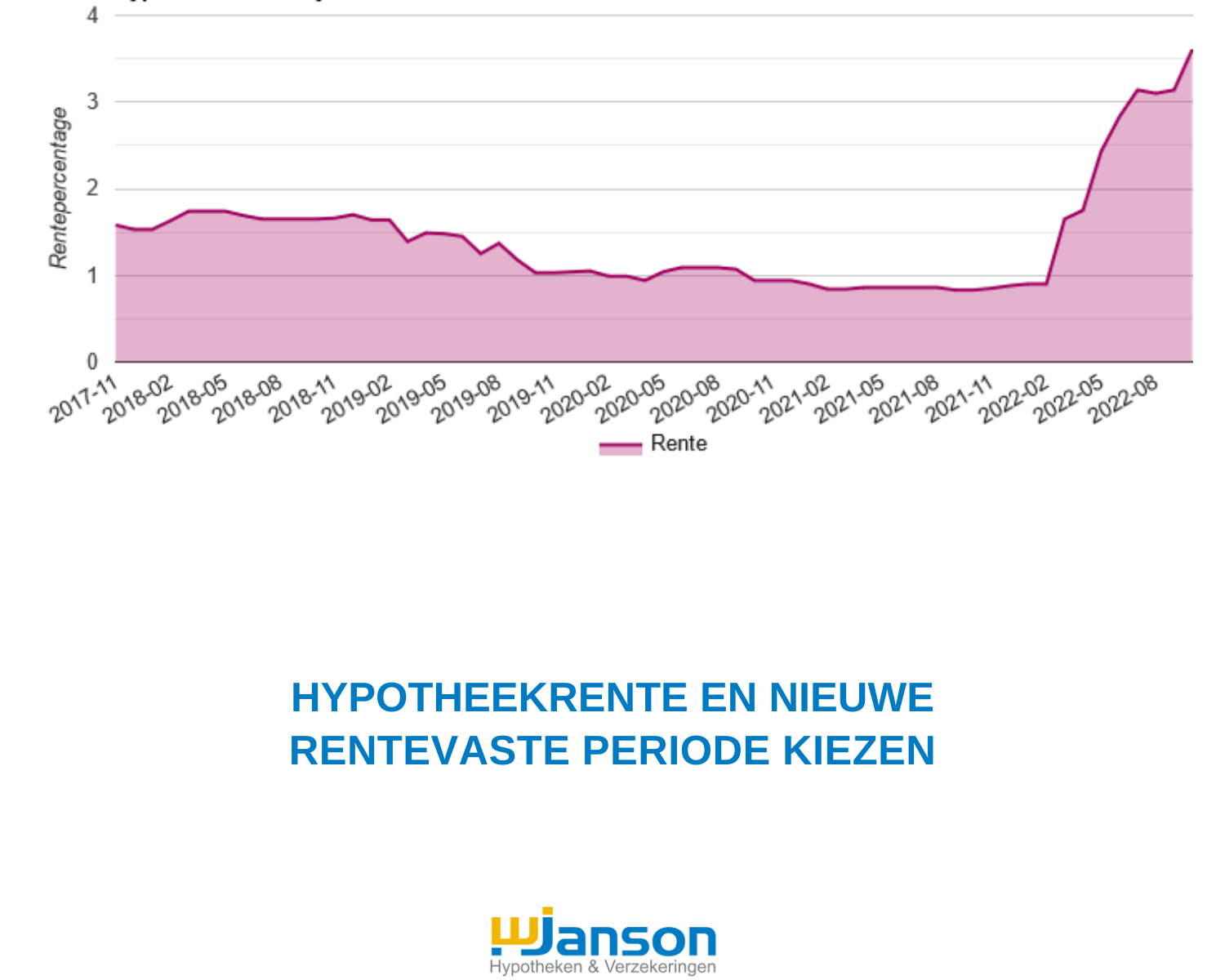

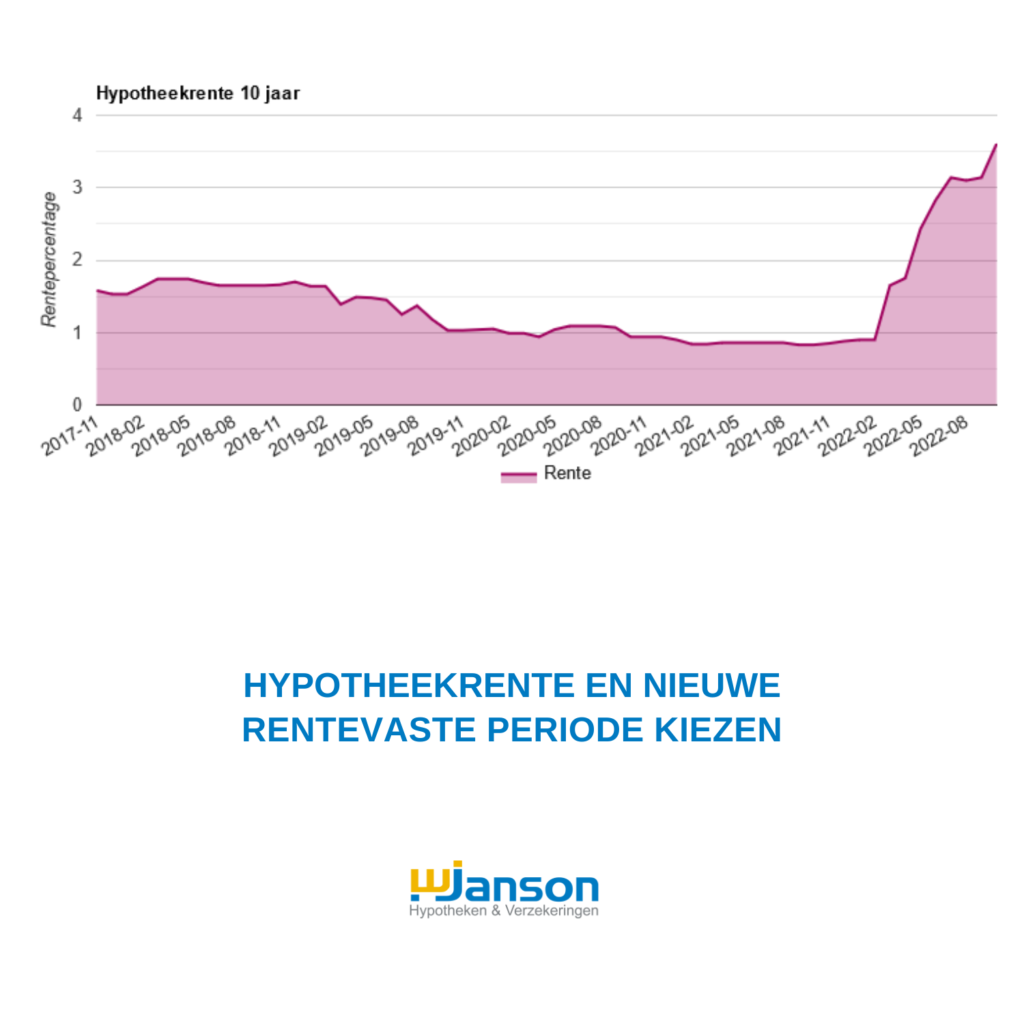

Hypotheekrente en nieuwe rentevaste periode kiezen

Als de rentevaste periode van je hypotheekrente afloopt, krijg je van je eigen bank een nieuw rente-aanbod. Bij de huidige hoge rente kan overstappen naar een andere hypotheekaanbieder met een lagere rente interessant zijn. Begin dus op tijd met het vergelijken van beide opties.

■ VERLENGEN BIJ JE EIGEN BANK

Kies je een nieuwe rentevaste periode bij je eigen bank, dan kost dit je niks. Let op wanneer je moet reageren. Ben je te laat, dan verlengt je hypotheekaanbieder de hypotheek automatisch. En kiest dan voor dezelfde renteperiode als die je had. Stond de rente 10 jaar vast, dan krijg je weer 10 jaar vast.

Kies je ervoor om advies te vragen aan een financieel adviseur, dan betaal je advieskosten. Bij het overzetten kan je deze advieskosten meefinancieren in jouw nieuwe hypotheek.

■ OVERSTAPPEN NAAR ANDERE BANK

Het is zeker de moeite waard om te checken of je bij een andere hypotheekaanbieder een beter rente-aanbod kunt krijgen. Uit onderzoek blijkt dat zo’n 70% van de mensen gemiddeld €5500 euro bespaart bij een overstap naar een andere aanbieder.

Op de renteherzieningsdatum betaal je geen boeterente als je de hypotheek oversluit. Wel zijn er bijkomende kosten. Zoals advies-, notaris- en taxatiekosten. Reken eerst uit of je die terugverdient door een lagere hypotheekrente bij een nieuwe aanbieder.

■ KAN DE RISICO-OPSLAG OMLAAG?

Je hypotheekrente bestaat uit een basisrente en risico-opslag. Risico-opslag wordt ook wel rente-opslag genoemd. Heb je flink afgelost of is je huis meer waard? Dan kan risico-opslag nu misschien vervallen of omlaag. Voor NHG-hypotheken gelden geen renteopslagen.

WAARDE WONING GESTEGEN?

Veel hypotheekaanbieders verlagen de risico-opslag niet automatisch als de waarde van je woning is gestegen. Maar op de renteherzieningsdatum zijn aanbieders verplicht om het nieuwe renteaanbod te baseren op de actuele restschuld.

Het rentetarief moet passen bij de lening en de actuele waarde van de woning. Is de waarde van je huis gestegen, dan kan de hypotheekrente misschien omlaag. Een gestegen woningwaarde moet je wel vaak zelf aantonen. Soms kan dat met een ‘gratis’ WOZ-beschikking. Andere banken eisen een taxatierapport.

■ DE HYPOTHEEKRENTE LANG OF KORT VASTZETTEN

De rente is de afgelopen maanden flink gestegen. Toch is de hypotheekrente nog steeds laag als je het vergelijkt met de afgelopen 50 jaar. Veel mensen kiezen bij de huidige lage rente voor een lange rentevaste periode van tenminste 10 jaar. Deze keuze biedt zekerheid. Je weet dat je de huidige lasten kunt betalen.

Het nadeel is dat de hypotheekrente voor een langere periode hoger is dan voor een kortere periode. Tussen 20 jaar vast of 1 jaar kan het wel meer dan 1,6% schelen. Een korte rente kan dus interessant zijn maar heeft ook nadelen. Het hangt van je persoonlijke situatie af wat het beste bij je past: een lange of een korte rente.

Je kunt je hypotheek ook splitsen in 2 leningdelen. Bijvoorbeeld een deel met een rente voor 10 jaar. En een deel met een rente voor 20 of 30 jaar. Je betaalt geen extra kosten als je kiest voor 2 leningdelen.

■ VERHUIZING

Bij verhuizen heb je opnieuw de keuze tussen het meenemen van de oude contractrente of het kiezen voor de actuele rente. Je neemt de oude rente mee als de huidige rente hoger is dan de rente uit je oude hypotheekcontract.

Gezien de lage rente van dit moment is die kans groot. Realiseer je wel dat je de oude rente alleen kunt meenemen als je bij dezelfde geldgever blijft.

■ VRIJBLIJVEND ADVIES

Wil jij advies voor jouw persoonlijke situatie? Maak dan gerust eens een afspraak met ons. Als Erkend Financieel Adviseur, ook bekend als Erkend Hypotheekadviseur, adviseren wij je graag vrijblijvend over de mogelijkheden die je hebt en staan we je ook op andere gebieden bij met raad en daad bij!

Bron: Consumentenbond.nl

NHG-grens verhoogd naar € 405.000 in 2023

De grens voor een NHG-hypotheek wordt in 2023 verhoogd tot € 405.000 (2022: € 355.000) . Daarmee krijgen meer huizenkopers toegang tot een hypotheek met NHG. Tegelijkertijd gaat het kabinet de grens voor ‘betaalbare koopwoningen’ loskoppelen van de NHG-grens.

Zowel de borgtochtprovisie als de NHG-kostengrens worden jaarlijks opnieuw bepaald via een afgesproken methodiek. In 2023 heeft NHG gekozen voor dezelfde methode als in 2022 om jaarlijks de NHG-kostengrens vast te stellen. Hierdoor stijgt de kostengrens van € 355.000 naar € 405.000. Met Energie Besparende Voorzieningen wordt de kostengrens in 2023 € 429.300. Ook bij de borgtochtprovisie is stabiliteit het uitgangspunt. In 2023 zal deze gelijk blijven aan 2022, namelijk 0,6%.

■ LOSKOPPELEN NHG

Het kabinet wil tot en met 2030 900.000 woningen realiseren waarvan twee derde betaalbaar. Op dit moment geldt daarbij de NHG-grens als grens voor wat een betaalbare koopwoning is. Door de sterke stijging van de NHG-grens zijn woningen met die prijs voor minder mensen betaalbaar, omdat de inkomens het afgelopen jaar minder zijn gestegen dan de NHG-grens.

Daarom gaat het kabinet de grens voor wat betaalbare koopwoningen zijn loskoppelen van de NHG-grens. Voor de regionale woondeals die eind dit jaar en begin volgend jaar worden vastgesteld wordt, conform het programma Woningbouw, de huidige NHG-grens van € 355.000 gehanteerd als betaalbaarheidsgrens. Deze verandert dus niet door verhoging van de kostengrens naar € 405.000.

■ ECHT NODIG

De NHG biedt hulp bij financiële problemen en eventuele restschulden. Dat vangnet wordt door verhoogde kostengrens voor een grote groep beschikbaar.

Wil je hierover advies? Maak dan gerust eens een vrijblijvende afspraak met ons. Als Erkend Financieel Adviseur, ook bekend als Erkend Hypotheekadviseur, adviseren wij je graag vrijblijvend over de mogelijkheden die je hebt en staan we je ook op andere gebieden bij met raad en daad bij! Voor contact check www.wimjanson.nl/contact.

Bron: Infinance.nl

Prijsplafond energie vooral gunstig voor elektriciteit

Het prijsplafond voor energie wordt in 2023 voor consumenten nog gunstiger dan gedacht. Dat heeft minister Jetten van Energie bekend gemaakt. Met name de prijs van elektriciteit wordt op een veel lager bedrag begrensd dan oorspronkelijk het plan was.

Voor de eerste 1.200 kuub gas betaal je volgend jaar € 1,45 per kuub. Dat is € 0,05 minder dan in het plan dat op Prinsjesdag is gepresenteerd. De maximale prijs voor elektriciteit gaat nog verder omlaag: voor de eerste 2.900 kWh betaal je volgend jaar € 0,40. Eerder was er nog sprake van € 0,70 voor de eerste 2.400 kWh. Gebruik je meer energie? Dan betaal je gewoon de marktprijs.

■ OOK COMPENSATIE IN 2022

Ook krijgen alle huishoudens in Nederland dit jaar al een compensatie voor de hoge energieprijzen. Het gaat om een bedrag van € 190 over zowel de maand november als december. Jouw energieleverancier verrekent deze korting via je energierekening.

Vanaf november wordt er € 190 van de voorschotnota die je betaalt voor je energierekening afgetrokken. Dit geldt niet voor mensen met een vast contract die minder betalen dan de nieuwe prijzen. In dat geval blijft dat contract gewoon gelden.

■ VARIABELE TARIEF

De maximumtarieven van het prijsplafond betreffen de variabele leveringstarieven inclusief energiebelasting en btw. Met een gemiddeld verbruik scheelt het plafond een huishouden in 2023 ongeveer € 2.500 per jaar.

■ ZELFSTANDIGEN EN BEDRIJVEN

Ook andere kleinverbruikers zoals zelfstandigen, verenigingen, sommige kleine bedrijven en “kleine maatschappelijke organisaties” zullen onder het plafond vallen. Althans, dat verwacht het kabinet. Voor middelgrote en kleine bedrijven die veel verbruiken, zoals bakkers, komt nog een specifieke regeling.

Prinsjesdag 2022: toch prijsplafond energie

In tenminste één opzicht was Prinsjesdag 2022 zeker uniek. Voor het eerst in vele jaren lag niet alles wat in de Miljoenennota staat al ver van tevoren op straat. Dat komt onder meer doordat het kabinet op het laatste moment heeft besloten om toch een gedeeltelijk prijsplafond in te stellen voor energie.

Dat werd pas op de maandagavond voor Prinsjesdag bekend. De invulling van de plannen bleef onduidelijk tot vlak vóór het moment waarop minister Kaag van Financiën de Miljoenennota aan de Tweede Kamer presenteerde. Pas toen onthulde minister Jetten van Klimaat en Energie de details van de maatregel.

■ ENERGIEKOSTEN

Hij vertelde in een persbericht dat de overheid vanaf 1 januari 2023 – en misschien zelfs vanaf 1 november van dit jaar – een deel van de energiekosten van particulieren op zich neemt. Huishoudens betalen vanaf dat moment voor (een deel van) hun energie nog ongeveer de prijzen zoals die in januari 2022 golden.

■ 1.200 KUUB EN 2.400 KWH

Om preciezer te zijn: het gaat om de eerste 1.200 m3 gas en 2.400 kWh elektriciteit. De exacte prijzen zijn nog niet bekend, maar voor gas geldt een richtprijs van € 1,50 per m3 en voor elektriciteit € 0,70 per kWh. Gebruik je meer dan 1.200 m3 gas of 2.400 kWh elektriciteit, dan betaal je daarvoor wel de geldende marktprijs. Vooruitlopend op de maatregel gaan sowieso de voorschotbedragen die huishoudens betalen aan hun energiemaatschappij in november al omlaag.

■ KOOPKRACHT

Om de koopkrachtdaling verder te beperken, wordt het minimumloon volgend jaar met een ongekend percentage van 10% verhoogd.

Hetzelfde geldt voor uitkeringen die daaraan zijn gekoppeld, zoals de AOW. Het percentage van de eerste schijf van de inkomstenbelasting daalt met 0,14% een heel klein beetje.

■ ZORGKOSTEN

De zorgpremie stijgt naar verwachting verder, met ongeveer € 132 per verzekerde per jaar. Dit kan per zorgverzekering verschillen. Om de lagere inkomens tegemoet te komen, wordt de zorgtoeslag in 2023 met maximaal € 43 per maand verhoogd. Het verplichte eigen risico blijft € 385 per jaar.

■ VERMOGEN

Om het pakket aan maatregelen te bekostigen, gaat onder andere de belasting op vermogen de komende jaren stapsgewijs omhoog. Nu betaal je nog 31% belasting over je (fictieve) rendement op vermogen, in 2023 is dat waarschijnlijk 32%. Daar staat tegenover dat het drempelbedrag in box 3 omhoog gaat van ongeveer € 50.000 naar € 57.000. Dat tot bedrag is het hebben van vermogen dus vrij van belasting.

■ BEDRIJVEN

Ondernemers en energiebedrijven betalen een groot deel van de rekening. Zo gaat het lage tarief van de vennootschapsbelasting volgend jaar van 15% naar 19% en wordt de winstdrempel daarvan verlaagd van € 395.000 naar € 200.000. Daarnaast wordt de zelfstandigenaftrek versneld verlaagd. Ook de mijnbouwheffing (de belasting die energiebedrijven betalen) gaat flink omhoog.

MEER INFORMATIE

Heb je naar aanleiding van dit bericht een vraag over je financiën? Neem dan eens contact met ons op. Als Erkend Financieel Adviseur helpen wij je graag verder: www.wimjanson.nl/contact.

Woonlasten gaan verder dan je hypotheek

Veel mensen die een huis willen kopen, stellen als eerste de vraag wat de maximale hypotheek is die ze kunnen krijgen en wat ze daar per maand aan kwijt zijn. Maar de rente en aflossing van je hypotheek vormt maar een deel van je totale woonlasten. Dat geldt natuurlijk ook voor de huurprijs als je in een huurhuis woont.

Zeker als je van plan bent om binnenkort te verhuizen, is het verstandig om al die kosten in beeld te hebben. Een verhuizing kan namelijk betekenen dat er dingen veranderen. Maar eigenlijk is het altijd handig om goed zicht te hebben op je woonlasten, omdat het je helpt bij het plannen van je financiën.

■ ENERGIEREKENING

Je woonlasten zijn de totale kosten die je maandelijks maakt voor je huis. Daar kunnen, naast het huis zelf, flinke posten bijzitten. Denk bijvoorbeeld aan de energierekening. Zeker als je een groot huis moet verwarmen of wanneer je een groot gezin hebt, loopt die al snel op tot honderden euro’s per maand. Moet je binnenkort een nieuw energiecontract afsluiten? Dan ben je waarschijnlijk nog duurder uit.

■ BELASTINGEN

Ook bepaalde belastingen en heffingen horen bij je woonlasten. Zoals de onroerendezaakbelasting voor huiseigenaren en de afvalstoffenheffing, de rioolheffing en de waterschapslasten. De hoogte van deze belastingen en heffingen verschillen per gemeente of provincie.

■ OPSTALVERZEKERING

Als je een hypotheek wilt afsluiten, eist de bank dat je ook een opstalverzekering neemt op je woning. Die dekt schade aan het huis als gevolg van bijvoorbeeld storm of brand. De hoogte van de premie is onder andere afhankelijk van de bouwwijze van je huis en je woonplaats.

■ INBOEDELVERZEKERING

Daarnaast heb je waarschijnlijk ook een inboedelverzekering. Die dekt schade die ontstaat aan spullen die niet vastzitten aan het huis zelf. Maar let op: dure apparatuur en kostbaarheden zoals sieraden, kunst en muziekinstrumenten zijn vaak maar tot een maximum bedrag verzekerd.

■ ONDERHOUD EN RESERVERINGEN

Als je een koophuis hebt, moet je ook de kosten van het onderhoud zelf betalen. Die komen niet elke maand of elk jaar terug, maar kunnen soms behoorlijk hoog zijn. Als je de goten moet vervangen, bijvoorbeeld. Of als de cv kapot gaat. Het is dan fijn als je daarvoor geld hebt gereserveerd. Dat geldt natuurlijk ook als de wasmachine of een ander apparaat er de brui aan geeft.

■ ABONNEMENTEN

Daarnaast zul je waarschijnlijk een internetaansluiting hebben, al dan niet aangevuld met tv en telefoon. Als het om een vaste aansluiting gaat, behoren deze kosten tot de woonlasten. Maar het is slim om ook andere abonnementen en kosten mee te rekenen, zoals die van je mobieltje(s) en streamingdiensten.

ALLES OP EEN RIJ ZETTEN

Al met al vormen ze een hele waslijst, die woonlasten. Heb jij moeite om ze scherp te krijgen voor jouw huidige of nieuwe situatie? Neem dan gerust contact met ons op. Als Erkend Hypotheekadviseur alsmede Erkend Financieel Adviseur helpen wij je graag om alles op een rij te zetten.

Gedoe met de aannemer

In het eerste halfjaar van 2022 hebben klanten van DAS ruim 62.000 meldingen gedaan bij de juridisch dienstverlener. Met name contractuele zaken sprongen er uit. Zo kreeg DAS veel meldingen over een geschil met een aannemer over de bouw of verbouwing van hun woning. We zetten vier veel voorkomende vragen voor jullie op een rij.

1. De aannemer levert de spullen niet, omdat er leveringsproblemen zijn. Wat kan ik dan doen?

Stel de aannemer in gebreke. Dit houdt in dat je hem een redelijke termijn gunt om alsnog de spullen te leveren. Lukt dit niet? Dan kun je dat deel van de overeenkomst ontbinden. De vraag is echter of dit wenselijk is, nu zeer waarschijnlijk ook een andere aannemer de spullen, wanneer er sprake is van leveringsproblemen, niet zal kunnen leveren. Het beste is dan ook om hierover in overleg te treden met je aannemer om te bezien of er een (tijdelijke) passende oplossing kan worden gevonden.

2. Mijn aannemer heeft de offerte tussentijds verhoogd, omdat de materialen duurder zijn geworden. Mag hij dit zomaar doen?

Als je een prijs hebt afgesproken met je aannemer dan kan je hem daaraan houden. Een prijsverhoging doorvoeren omdat het materieel duurder is geworden, is dan niet mogelijk, tenzij in de overeenkomst staat dat hij onder bepaalde omstandigheden de prijzen mag verhogen. Kijk ook goed tot welke datum de offerte geldig is. Na de datum staat het de aannemer vrij om de offerte aan te passen.

3. Mijn aannemer heeft de offerte tussentijds verhoogd, omdat de energieprijzen duurder zijn geworden. Mag hij dit zomaar doen?

Hiervoor geldt hetzelfde als bij vraag 2. Als je een prijs hebt afgesproken met je aannemer dan kan je hem daaraan houden.

Een prijsverhoging doorvoeren omdat de energieprijzen stijgen, is dan niet mogelijk, tenzij het in de overeenkomst is opgenomen dat hij dan de prijzen mag verhogen. Kijk ook goed tot welke datum de offerte geldig is. Na de datum staat het de aannemer vrij om de offerte aan te passen.

4. Wat moet ik doen als mijn aannemer geen goed werk levert?

Als het werk niet goed is uitgevoerd, dan mag je niet zomaar een andere aannemer inschakelen en de kosten in rekening brengen. Hoe vervelend en begrijpelijk ook, je zult eerst een ingebrekestelling moeten sturen, wat inhoudt dat je de aannemer binnen een redelijke termijn de kans geeft om de gebreken te herstellen. Volg in zo’n geval de juiste stappen en voorkom extra kosten.

Meer weten?

Wil je weten hoe je een verbouwing zo goed mogelijk voorbereid om conflicten te voorkomen? Ook vind je op de website van DAS meer informatie over verbouwen.

DAS helpt je ook als je niet verzekerd bent. Hun ervaren juristen staan voor je klaar, voor een vast bedrag per oplossing. Zo boek je snel een resultaat, houd je grip op je uitgaven en voorkom je verrassingen. Check hier de opties zoals een voorbeeldbrief (gratis), 30 minuten-adviesgesprek (€ 69), persoonlijk consult (gratis) of een beoordeling van jouw situatie (€ 379).

Heb je nog vragen over een DAS rechtsbijstandsverzekering? Neem dan gerust contact met ons op. Als onafhankelijk financieel adviseur helpen wij je graag verder: www.wimjanson.nl/contact.

Bron: DAS

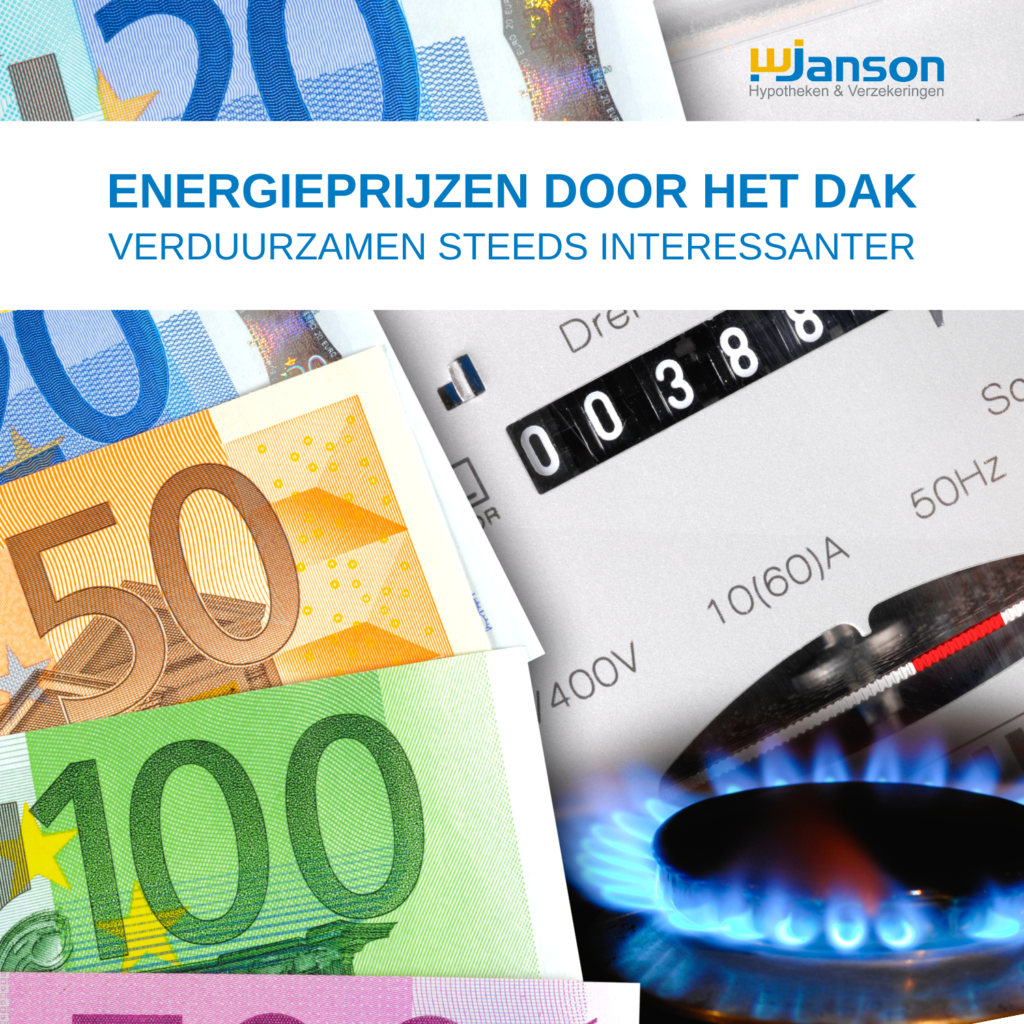

Energieprijzen door het dak, verduurzamen steeds interessanter

De prijzen van energie gaan door het dak. Betaalde je vorig jaar in augustus nog gemiddeld € 0,95 (inclusief bijkomende kosten) voor een kuub gas, inmiddels is dat al meer dan € 3,00! Ook de kosten van elektriciteit zijn fors gestegen. In een jaar tijd liep de gemiddelde prijs voor een kilowattuur op van € 0,24 naar € 0,67.

Veel huishoudens worden momenteel geconfronteerd met fors hogere energiekosten. Volgens berekeningen van een vergelijkingssite loopt die kostenstijging in het ergste geval op tot meer dan € 300,- per maand. Met zulke prijzen is het nemen van energiebesparende maatregelen opeens een stuk dringender. En veel interessanter, omdat je de investering veel sneller terugverdient.

■ TOP 3 ENERGIEBESPARENDE MAATREGELEN

Heb jij je huis nog niet (helemaal) geïsoleerd? Wij hebben een top 3 gemaakt van de meest rendabele investeringen in het verduurzamen van je huis.

1. SPOUWMUREN ISOLEREN

Als je een tussen- of hoekwoning hebt, kost het isoleren van de spouwmuren gemiddeld tussen de € 1.000 en € 2.200. Met de huidige gasprijs kun je daarna per jaar al snel € 400 tot € 700 besparen. Je verdient je investering dus in een paar jaar terug.

2. ISOLEER DE VLOER

Ook vloerisolatie levert veel energiewinst op. De besparing is ongeveer € 450 tot € 650 per jaar bij de huidige gasprijs. Afhankelijk van het aantal vierkante meters en de dikte van de isolatie kost vloerisolatie tussen de € 1.800 tot € 3.500. Ook deze investering verdient zich dus snel terug. Dat is veel interessanter dan geld op een spaarrekening laten staan.

3. RUIM JE ZOLDER OP

Hè, levert dat energiewinst op? Nee, niet direct. Maar als je zolder eenmaal leeg is, kun je je dak gaan isoleren. Als je dat laat doen, kost dat wel een paar centen. Gemiddeld zo’n € 4.000 tot € 6.000. Maar ook deze investering loont. Met de huidige gasprijs verstook je per jaar tussen de € 900 en € 1.800 minder.

Is jouw dak al wel geïsoleerd maar is dat al jaren geleden gebeurd? Dan kan het interessant zijn om de isolatie te verbeteren. Door de bestaande isolatielaag dikker te maken, bijvoorbeeld. Of door de oude isolatielaag te vervangen door een nieuwe.

■ OVERHEID BETAALT MEE

Als je tenminste twee isolerende maatregelen neemt, kun je in aanmerking komen voor subsidie. Met de Investeringssubsidie duurzame energie en energiebesparing (ISDE) kun je tot wel 30% van je investering terugkrijgen.

■ ADVISEUR DUURZAAM WONEN

Een goede financieel adviseur vindt het belangrijk om ook energielasten met je te bespreken. Niet voor niets voer ik als Erkend Financieel Adviseur daarom het keurmerk Adviseur Duurzaam Wonen. Ik heb me onder meer verdiept in de mogelijkheden die er zijn om verduurzamingsmaatregelen te financieren. Die kennis deel ik graag met je.

■ MAAK EEN VRIJBLIJVENDE AFSPRAAK

Wil je daar meer over weten? Of wil je wel verduurzamen, maar vind je het lastig om te bepalen waar je moet beginnen? Maak dan een vrijblijvende afspraak met ons. Wij staan je graag met raad en daad ter zijde: www.wimjanson.nl/contact.

Teamlid aan het woord: Walter Marijnissen

We stellen ieder teamlid 12 vragen over hun werk en zichzelf. Aan het woord Walter Marijnissen, onze collega op de afdeling verzekeringen bij Wim Janson Hypotheken & Verzekeringen.

KUN JE EENS UITLEGGEN HOE JE BIJ WJHV TERECHT BENT GEKOMEN?

Van 1987 tot 1995 was ik werkzaam bij Unigro, daar heb ik Wim Janson leren kennen. We hebben vanaf 1992 enige jaren samengewerkt. We zijn altijd wel in contact gebleven. In 2019 had het team van WJHV ondersteuning nodig bij het bewaken en controleren van de verzekeringsportefeuille. Ik ben toen het team gaan versterken.

WAT DOE JIJ PRECIES BINNEN WJHV?

Als backoffice medewerker Verzekeringen ben ik verantwoordelijk voor het uitvoeren van een diversiteit aan administratieve werkzaamheden voor de verzekeringsadviseurs, met als gezamenlijk doel een correct en volledig geïnformeerde klant. Denk hierbij o.a. aan het scannen, controleren en verwerken van verzekeringspolissen, de prolongaties, data, etc.

Daarnaast ondersteun ik de andere afdeling(en) in drukkere tijden, bijvoorbeeld bij de aangiftes inkomstenbelasting.

HOE ZOU JIJ DE SFEER BINNEN JULLIE TEAM OMSCHRIJVEN?

We hebben een gemoedelijke en bijna familiaire sfeer. We zijn goed op elkaar ingespeeld. Er is een opendeur mentaliteit, het is laagdrempelig. En naast serieus met ons werk bezig zijn, is er zeker ruimte voor gezelligheid en een grapje tussendoor.

OP WELKE TIJDEN WERK JIJ HET LIEFST EN BEN JE HET MEEST PRODUCTIEF?

In de ochtenden ben ik op rustige tijden het meest productief. Mijn vaste werkdagen zijn dinsdag en donderdag. Qua gezondheid moet ik dagelijks keuzes maken waar ik mijn energie in stop. Daar wordt ook prima rekening mee gehouden.

VAN WELKE WERKZAAMHEDEN KRIJG JIJ ENERGIE?

Van de prolongaties. En van kortlopende projecten zoals o.a. AVG, ICT- of data-gerelateerde werkzaamheden. Lastige werkzaamheden die je voor elkaar krijgt, daar krijg ik wel voldoening van. Een voorbeeld is de overname van Reaal door NN. Dan dienen de gegevens wel gecontroleerd en eventueel aangepast te worden.

WELK ONDERDEEL VAN JE WERK VIND JE HEEL TOF EN WELKE WAT MINDER?

Eigenlijk zijn al mijn taken leuk. Mijn kracht zit niet in de regels omtrent de WFT, dat laat ik aan mijn deskundige collega’s over. Ik gedij goed in de luwte in de backoffice.

HOE ZET JIJ DE KLANT CENTRAAL?

Door mijn taken kan ik er mede voor zorgen dat de klant een nog beter passende verzekering aangeboden krijgt.

WAT VIND JIJ BELANGRIJK BIJ HET KLANTCONTACT?

Ons team staat onze klanten altijd telefonisch of persoonlijk te woord. De verbinding met de klant is belangrijk, die staat bij WJHV wel voorop.

HOE VIND JIJ BALANS IN WERK EN PRIVÉ?

Ik werk op dinsdag en donderdag. Op de andere dagen sport ik en daarna ga ik de sauna in. In de weekenden fiets ik samen met mijn vrouw Monique en gaan we graag naar een volleybalwedstrijd van onze dochters kijken. Of we gaan bij familie op bezoek.

WAARIN VIND JIJ JE ONTSPANNING?

Sporten en daarna de sauna in met een vaste club. Daarnaast ben ik de kok van de familie! Ik maak o.a. graag een Indische rijsttafel.

WELKE KARAKTEREIGENSCHAP ZOU JE HET LIEFST AAN IEDEREEN WILLEN GEVEN?

Ik weet niet of ik die aan iedereen mee zou willen geven, maar ik help graag iedereen. Ik sta altijd klaar voor anderen.

WELKE UITSPRAAK ZEGT ALLES OVER JOU?

“Denk niet terug aan de dag van gisteren, vrees niet voor de dag van morgen maar leef vandaag”.

En hij mag niet ontbreken: “Als je jezelf niet kietelt lach je nooit”.

Huis verbouwen? Check of je een vergunning nodig hebt!

Staat er bij jou deze zomer een verbouwing op het programma? Als die ingrijpend is, kan het zijn dat je één of meerdere vergunningen nodig hebt. Dat kan bijvoorbeeld het geval zijn als je iets wilt aanbouwen of als je een bijgebouw op je erf wilt plaatsen.

Maar ook als je juist iets wilt slopen, kan het zijn dat je dit vooraf bij een overheidsinstantie (bijvoorbeeld je gemeente) moet melden. Het is verstandig om dit van tevoren te controleren. Dat kan via de Vergunningscheck van het Omgevingsloket. Zijn jouw werkzaamheden vergunnings- of meldingsplichtig? Dan kun je, na de check, de vergunning direct online aanvragen of de sloopmelding indienen.

■ VERGUNNING AANVRAGEN

Als je een vergunning aanvraagt, moet je daarvoor betalen. Ook als je uiteindelijk besluit om toch niet te gaan verbouwen. De kosten van de aanvraag kunnen per vergunning en per gemeente verschillen. Vind je die informatie niet zo 1-2-3 op de website van jouw gemeente? Ook dan kan het Omgevingsloket je helpen.

■ VERGUNNINGSVRIJ

In sommige gevallen is een vergunning niet verplicht. Bijvoorbeeld als je een dakkapel wilt plaatsen aan de tuinkant van je woning. Maar let op: die moet dan wel binnen bepaalde maten vallen. Ook een uitbouw of veranda mag je vergunningsvrij bouwen, zolang deze niet dieper is dan vier meter.

Een overzicht van alle specifieke afmetingen kun je vinden in het Besluit omgevingsrecht. Dat is een lange, formele tekst, maar met de zoekfunctie van jouw browser kun je redelijk snel de juiste informatie vinden.

■ BURENRECHT

Ook je buren hebben vaak inspraak in jouw verbouwing. In de wet staan meerdere burenrecht-bepalingen die goedkeuring – of in elk geval geen afkeuring – verplicht stellen. Zelfs als je een vergunning krijgt of vergunningsvrij mag bouwen! Breng je buren daarom bijtijds op de hoogte van je plannen en vraag of ze daar geen bezwaar tegen hebben.

■ OPSTALVERZEKERING

Door een verbouwing kan de (herbouw)waarde van je huis hoger worden. Als dat zo is, heeft dat soms gevolgen voor je opstalverzekering. Neem daarom altijd even contact met ons op. Wij zoeken het voor je uit en -als dat nodig is- voor het aanpassen van je verzekering.

Ook als je nog meer vragen over dit onderwerp hebt. Wij helpen je graag verder: www.wimjanson.nl/contact.

#verbouwing #renovatie #vergunning ©levenwonen.nl

Prijsstijging koopwoningen zwakt af

Eind juli zijn door het Centraal Bureau voor de Statistiek (CBS) de maandelijkse cijfers over de woningmarkt bekendgemaakt. In bijna alle provincies vlakt prijsstijging van koopwoningen af.

In het tweede kwartaal van 2022 was de prijsstijging van bestaande koopwoningen ten opzichte van 2021 in bijna alle provincies minder groot dan in het eerste kwartaal.

De stijging van de huizenprijzen voor bestaande koopwoningen kwam in juni uit op 16,6% (zie grafiek). Dat houdt in dat er in juni 16,6% méér betaald werd dan in juni 2021. In mei was de prijsstijging ten opzichte van dezelfde maand vorig jaar nog 18.8%. Dat betekent dat de stijging dus minder wordt. Met die 16,6% is de prijsstijging de laagste sinds juli vorig jaar.

■ PER PROVINCIE

Over het kwartaal genomen kwam de prijsstijging van bestaande koopwoningen in Nederland in het tweede kwartaal van 2022 uit op 18,4 procent. Het eerste kwartaal was dat 20,3 procent.

In bijna alle provincies vlakte de prijsstijging af. Alleen in Drenthe en Overijssel bleef de stijging vrijwel gelijk. De prijsstijging was het grootst in Flevoland (21,7 procent) en in Zeeland het kleinst (16,1 procent).

■ DALING HUIZENPRIJZEN SINDS JUNI

Kijk je naar het verschil in huizenprijzen tussen mei en juni 2022, dan zie je dat de gemiddelde huizenprijs eigenlijk wat gedaald is! In mei stond die op € 429.077 – in juni bleef de gemiddelde transactieprijs steken op € 428.932. Een héle lichte daling van de huizenprijzen dus!

■ ONZEKERHEID?

Of de oorzaak nu ligt in de enorme inflatie, waardoor je wellicht twijfelt over het dragen van je maandlasten in de toekomst. Of over de stijgende hypotheekrente, het feit dat deze niet meer op het enorm lage niveau is. Dat zorgt zeker voor een totaal ander financieel plaatje. Of twijfel je bij het aankopen van een huis waar je goed aan doet? Wat is wijsheid?

Wil je hierover advies? Maak dan gerust eens een vrijblijvende afspraak met ons. Als Erkend Financieel Adviseur, ook bekend als Erkend Hypotheekadviseur, adviseren wij je graag vrijblijvend over de mogelijkheden die je hebt en staan we je ook op andere gebieden bij met raad en daad bij!

Bron: CBS

Welke maatregelen kun je betalen met een verduurzamingshypotheek?

Energiebesparende maatregelen kun je betalen met een speciale verduurzamingslening die je afsluit bij een hypotheek. Hiervoor gelden vaak extra gunstige voorwaarden en je kunt daarmee extra geld lenen voor verduurzaming van de woning. Maar je kunt met het geld van dit leningdeel alleen bepaalde maatregelen betalen welke een energiebesparing opleveren en die je binnen de looptijd van de lening terugverdient.

■ ISOLATIE

Een maatregel die een hoog rendement heeft is isolatie. Dit geldt voor alle vormen: gevel-, dak- en vloerisolatie. Hiermee kun je veel energie besparen, wat een lagere energierekening oplevert. Daardoor heb je de investering binnen enkele jaren weer terugverdiend.

■ ZONNEPANELEN

De meest populaire maatregel zijn zonnepanelen op je dak. Hiermee wek je zelf groene stroom op. Daarmee bespaar je dus direct op je energiekosten. Terugverdienen doe je in 5-8 jaar.

■ HR++ ISOLATIEGLAS EN ENERGIEBESPARENDE KOZIJNEN

Als je dubbel glas wilt betalen met je verduurzamingslening, dan moet dit tenminste HR++ glas zijn. Vervang je je enkele ramen door gewoon dubbel glas, dan kun je dit dus niet betalen met je verduurzamingslening. HR++ ramen hebben een extra isolerende coating en de ruimte tussen de ruiten is gevuld met speciaal gas. Dat zorgt voor extra isolatie.

Ga je niet alleen je ramen, maar ook je kozijnen vervangen? Kies dan voor energiezuinige kozijnen. Als je daar minimaal HR++ glas in plaats, mag je ook deze energiezuinige kozijnen betalen met je verduurzamingslening.

■ WARMTEPOMP

Als de woning optimaal geïsoleerd is, dan kun je denken aan een warmtepomp. Deze gebruikt geen gas, maar verzamelt warmte uit de buitenlucht, de bodem of het grondwater en geeft deze af in je huis. Met een warmtepomp bespaar je dus gas en daardoor ook flink op je energierekening.

Als je huis nog niet optimaal geïsoleerd is, dan kun je ook kiezen voor een zogenaamde hybride warmtepomp. Die werkt samen met de cv-ketel. De aanschaf van een warmtepomp is wel en flinke investering, hou dus rekening met een lange terugverdientijd.

■ DOUCHE-WARMTETERUGWINNINGSYSTEEM

Een minder bekende maatregel die met de verduurzamingslening betaald kan worden is een douche-warmteterugwinningsysteem. Daarmee wordt de warmte uit afvoerwater gebruikt om het verse water te verwarmen in leidingen. De warmteterugwinning-installatie wordt geplaatst tussen de afvoerleiding met vervuild water en de aanvoerleiding met vers water. De installatie zorgt er door een warmtewisselaar voor dat de warmte uit het afvoerwater wordt gehaald en in het verse water wordt gestopt. Door de warmteoverdracht is er minder energie nodig om het verse water te verwarmen en daardoor bespaar je energie.

■ ENERGIEZUINIGE VENTILATIE ALLEEN IN COMBINATIE MET ANDERE MAATREGELEN

Door goed te ventileren neemt de luchtvochtigheid in de woning af. Droge lucht warmt gemakkelijker op dan vochtige lucht, waardoor er minder energie nodig is om je woning te verwarmen. Het nadeel van ventileren is dat niet alleen vocht, maar ook warmte naar buiten ontsnapt. Energiezuinige ventilatie zorgt ervoor dat er zo min mogelijk warmte ontsnapt bij het ventileren. Let wel: Energiezuinige ventilatie mag vanaf 2021 alleen met een verduurzamingslening worden betaald indien deze in combinatie met andere energiebesparende maatregelen wordt aangebracht.

■ WAT KUN JE NIET (MEER) BETALEN MET EEN VERDUURZAMINGSLENING?

– Zonneboiler

– HR-ketel

– Pelletkcachel

– Slimme thermostaat

Wilt u meer informatie over de maatregelen die je met een verduurzamingslening kunt betalen? Als Erkend Financieel Adviseur, ook bekend als Erkend Hypotheekadviseur, adviseren wij je graag vrijblijvend over de mogelijkheden die je hebt. Uiteraard ben je ook welkom als je een andere vraag hebt over jouw lopende of nieuwe hypotheek. Neem gerust even contact met ons op: www.wimjanson.nl/contact.

Hogere hypotheekrente, wat doet dat met de huizenmarkt?

De hypotheekrente is in relatief korte tijd flink omhoog gegaan en zal naar verwachting nog verder stijgen. Maar wat betekent dit voor de huizenprijzen? Gaan die, zoals je zou verwachten, daardoor omlaag?

Daar leek het aan het begin van het jaar wel op. Makelaarsvereniging NVM constateerde toen dat huizen gemiddeld minder opleverden dan in de laatste twee kwartalen van 2021. Ten opzichte van een jaar eerder waren huizen nog wel duurder, maar niet zo extreem als tevoren.

■ OVERVERHITTING NEEMT AF

Inmiddels zijn ook de cijfers over het tweede kwartaal van 2022 bekend. Daaruit blijkt dat de huizenprijzen toch weer stijgen. In vergelijking met dezelfde periode een jaar geleden met 10%. Eind juni was de gemiddelde huizenprijs daarmee ongeveer net zo hoog als in het derde kwartaal van 2021.

Ook staan er meer huizen te koop. Op basis hiervan concludeert de NVM voorzichtig dat de oververhitting op de woningmarkt afneemt. Maar dat betekent nog lang niet dat de markt is afgekoeld. Zo is er bij vier op de vijf te koop staande huizen in het tweede kwartaal meer geboden dan de vraagprijs. Volgens de NVM gemiddeld 7,5%, wat voor een woning van € 450.000 zou neerkomen op een extra bedrag van € 33.750.

■ GEZONDE MARKT?

Er staan nu zo’n 25.000 huizen te koop en er zijn ongeveer 12.500 potentiële kopers. In eerste instantie lijkt dat goed nieuws, maar in de praktijk valt dat tegen. Want waar staan die huizen? Zijn ze groot of klein?

Gaat het om een appartement of een eengezinswoning? Om je een idee te geven: voor een gezonde markt moeten er volgens de NVM tussen de vijf en de tien keuzemogelijkheden zijn per koper. Nu zijn dat er slechts twee.

■ NIEUWBOUW

Dat tekort wordt ook niet opgevangen door nieuwbouw. Door de hoge kosten van grond en bouwmaterialen zijn nieuwe huizen voor veel kopers te duur. Daarnaast zorgt het beleid van minister De Jonge van Volkshuisvesting en Ruimtelijke Ordening voor onzekerheid bij investeerders, zegt de NVM. Die zijn daarom huiverig om bouwprojecten te financieren, waardoor het tekort aan huizen niet snel zal teruglopen.

■ GOED NIEUWS

Ondanks de zorgen is er gelukkig ook goed nieuws. Want uiteindelijk hebben 36.000 mensen in het tweede kwartaal een woning gekocht. Dat zijn zo’n 7.000 meer dan in het eerste kwartaal.

Ben jij ook op zoek naar een (ander) huis of heb je dat net gevonden? Maak dan gerust eens een vrijblijvende afspraak met ons. Als Erkend Financieel Adviseur, ook bekend als Erkend Hypotheekadviseur, adviseren wij je graag vrijblijvend over de mogelijkheden die je hebt en staan we je ook op andere gebieden bij met raad en daad bij!

www.wimjanson.nl/contact

Onze pijlers

– Wij ontvangen onze klanten graag op ons kantoor. En altijd dragen wij zorg voor een persoonlijk, onafhankelijk en deskundig advies.

Omdat we onze pijlers hoog in het vaandel hebben staan, zijn we altijd blij met de recensies die we mogen ontvangen.

Een mooie compilatie van de afgelopen maanden.

We zijn geslaagd!

– – –

We zijn geslaagd!

Jawel, het hele team van Wim Janson Hypotheken en Verzekeringen. Waarvoor dan? Voor onze WFT-PE! Dat zal U in eerste instantie weinig tot niets zeggen. WFT-PE staat voor Wet Financieel Toezicht, Permanente Educatie.

Verzekerings- en hypotheekadviseur word je namelijk niet zomaar, daar moet een diploma voor gehaald worden. In het verleden volstond het eenmalig halen van een diploma wat “voor het leven geldig was”, maar door de huidige veranderende wetgeving en verzekeringsproducten is dat niet meer voldoende.

De overheid heeft samen met de branche besloten dat de (actuele) kennis van de adviseurs op peil moet blijven en hebben dit in de Wet Financieel Toezicht gegoten. Daarom moet nu elke verzekerings- en hypotheekadviseur elke drie jaar een examen doen om aan te tonen dat deze nog gekwalificeerd is om adviezen te geven aan klanten. Dat is de Permanente Educatie.

We doken dus in de boeken, volgden cursussen online of op locatie en deden examen. In totaal zijn er door het hele team 12 examens afgelegd en hebben we als gemiddeld cijfer een 8,3 gehaald. Daar zijn we best trots op!

Zo kunnen we u als klant ook de komende jaren een geslaagd verzekerings- en hypotheekadvies geven.

Stijging hypotheekrente zet door

De stijging van de hypotheekrente lijkt een blijvertje. Afhankelijk van de looptijd van een hypotheek is het verschil met eind vorig jaar inmiddels opgelopen tot meer dan 1,5%. De hoge energieprijzen zijn een belangrijke oorzaak, evenals de toenemende inflatie en de oorlog in Oekraïne.

Daardoor is er veel onzekerheid over de toekomst en dat houdt de kapitaalmarkt flink in beweging. Want hoewel de rente de ene dag omhoog gaat en de andere weer omlaag, is er over de eerste vier maanden van 2022 een duidelijke stijging te zien.

■ ECB

Ook het beleid van de Europese Centrale Bank speelt een rol in die ontwikkeling. De ECB is namelijk van plan om minder staatsobligaties op te kopen en overweegt zelfs om op termijn de rente te verhogen. Die berichten drijven de kapitaalmarktrente verder op.

■ SAMENHANG

De hoogte van de hypotheekrente hangt nauw samen met die op de kapitaalmarkt.

Gaat de kapitaalmarktrente omhoog, dan volgt korte tijd later ook de hypotheekrente. Om die reden hebben de meeste banken de hypotheekrente in de afgelopen maanden verhoogd, soms zelfs meerdere keren.

■ ACTIE!

Anderzijds: de hypotheekrente is historisch gezien nog altijd laag. Het kan verstandig zijn om nu in actie te komen. Bijvoorbeeld als je jouw hypotheek nog niet hebt overgesloten en niet het risico wilt lopen dat de rente nog verder stijgt. Of als je je plannen om een huis te kopen niet wilt laten dwarsbomen door een nog hogere rente.

VRIJBLIJVEND ADVIES

Geldt dat voor jou? Als Erkend Financieel Adviseur, ook bekend als Erkend Hypotheekadviseur, adviseren wij je graag vrijblijvend over de mogelijkheden die je hebt. Uiteraard ben je ook welkom als je een andere vraag hebt over jouw lopende of nieuwe hypotheek. Neem gerust even contact met ons op: www.wimjanson.nl/contact.

Met pensioen en toch een nieuwe hypotheek

Gaat u binnenkort met pensioen, of bent u het al? Dan kunt u naast uw vaste pensioeninkomen, ook uw hypotheeklasten vastzetten. En wilt u de overwaarde van uw huis opnemen? Dan is de Levensrente hypotheek wellicht iets voor u!

Een Levensrente hypotheek is een hypotheek met een vaste rente zonder einddatum, speciaal voor mensen die de AOW-leeftijd hebben bereikt. Wat zijn daarvan de voordelen?

■ LAAGSTE MAANDLASTEN

Een aflossingsvrije hypotheek heeft van alle hypotheekvormen de laagste maandlasten. U betaalt namelijk alleen rente. Bij een Levensrente hypotheek van 200.000 euro tegen een rente van 2,9% (mei 2022) betaalt u maar 483,33 euro per maand. En dat de rest van uw leven, de rente staat namelijk vast waardoor u de zekerheid heeft van dezelfde, vaste maandlasten.

■ ALLEEN VOOR 67-PLUSSERS (AOW-LEEFTIJD)

Deze hypotheekvorm is dus speciaal voor iedereen die de AOW-leeftijd heeft bereikt (67-plussers). Bij een Levensrente hypotheek wordt niet gekeken naar het pensioeninkomen, maar wordt er alleen rekening gehouden met de werkelijke maandlasten.

Op de lening wordt niet afgelost, u betaalt alleen rente. De maandlasten bij de Levensrente hypotheek zijn lager dan bij andere hypotheekvormen, dus kunt u vaak meer lenen. Ook als u alleen AOW en een klein pensioen heeft!

■ AFLOSVRIJ UW OVERWAARDE OPNEMEN

Heeft u al geruime tijd eenzelfde koopwoning? Dan kan het bijna niet anders dan dat uw huis overwaarde heeft. Met de Levensrente hypotheek kunt u de overwaarde uit uw stenen halen. Dit geld kunt u dan gebruiken voor een verbouwing of het energiezuinig maken van de woning, het helpen van uw kinderen, een aanvulling op uw pensioeninkomen of andere uitgaven.

ADVIES

Heeft u hierbij persoonlijk advies nodig? Als Erkend Financieel Adviseur, ook bekend onder de naam Erkend Hypotheekadviseur, zijn wij specialist op het gebied van hypotheken en andere financiële zaken kan die je adviseren over de mogelijkheden die je hebt. Wij helpen je graag om de beste oplossing te vinden. Bel of mail ons gerust om een afspraak te maken: www.wimjanson.nl/contact.

Jubelton binnenkort verleden tijd

Per 1 januari 2023 wordt de schenkingsvrijstelling eigen woning (beter bekend als de jubelton) flink verlaagd. Op dit moment kan je nog ruim € 106.000 belastingvrij schenken voor de aankoop van een woning. Volgend jaar wordt dit maximum verlaagd naar een bedrag van € 27.321.

Het kabinet heeft deze beslissing genomen omdat alleen kinderen van vermogende ouders hiervan kunnen profiteren. De jubelton vergroot dus de ongelijkheid in de samenleving aanzienlijk. Het doel van het kabinet is om deze ongelijkheid te verminderen en zo een eerlijker speelveld te creëren voor starters op de woningmarkt.

JUBELTON VANAF 2024 HELEMAAL AFGESCHAFT

Het volledig afschaffen van de jubelton bleek nog niet haalbaar voor 2023. Ouders kunnen hun kinderen in dat jaar nog steeds een vrij te besteden bedrag schenken van € 27.321. Dat is ook de reden dat ervoor is gekozen om de schenkingsvrijstelling voor de eigen woning gelijk te stellen aan dit bedrag. Vanaf 1 januari 2024 wordt de jubelton echter wél volledig afgeschaft.

EXTRA HYPOTHEEKAANVRAGEN VERWACHT

Omdat dit jaar nog wel geprofiteerd kan worden van de volledige jubelton, wordt verwacht dat huizenkopers hierop zullen anticiperen door voor het einde van het jaar nog een woning te kopen. Daardoor worden ook weer extra hypotheekaanvragen verwacht.

ERKEND HYPOTHEEKADVISEUR

Heb je nog vragen over de jubelton of het afsluiten van een hypotheek? Als Erkend Financieel Adviseur, ook bekend onder de naam Erkend Hypotheekadviseur, zijn wij specialist op het gebied van hypotheken en andere financiële zaken kan die je adviseren over de mogelijkheden die je hebt. Wij helpen je graag om de beste oplossing te vinden. Bel of mail ons gerust om een afspraak te maken: www.wimjanson.nl/contact.

#jubelton #Hypotheek #schenkingsvrijstelling #hypotheekadviseur

Schadevrije jaren autoverzekering overdraagbaar na overlijden en echtscheiding

Schadevrije jaren van de autoverzekering kunnen vanaf 1 januari 2022 na overlijden worden overgedragen aan de achtergebleven partner. Na een echtscheiding kunnen ze verdeeld gaan worden onder ex-partners, én kunnen de opgebouwde schadevrije jaren uit het buitenland en/of door leasen worden overgenomen.

Tot nu toe konden schadevrije jaren alleen op naam van de polishouder worden opgebouwd. Dat leverde in de praktijk soms onwenselijke situaties op. Bijvoorbeeld bij het overlijden van de partner op wiens naam de schadevrije jaren waren opgebouwd. De overgebleven partner moest in zo’n geval weer op nul beginnen, met een forse premiestijging tot gevolg. Verzekeraars hebben zich hard gemaakt en bieden hiervoor een passende oplossing.

■ OVERLIJDEN

Vanaf 2022 kunnen de opgebouwde schadevrije jaren door een overledene worden overgedragen aan de achterblijvende partner. Er dient dan een verzoek ingediend te worden bij de autoverzekeraar. Daarvoor moet je een rijbewijs hebben en op hetzelfde adres geregistreerd staan.

■ ECHTSCHEIDING

Bij een echtscheiding of een ontbinding van het geregistreerd partnerschap kunnen schadevrije jaren worden verdeeld.

De polishouder met de schadevrije jaren bepaalt wat de verdeelsleutel wordt en moet een afstandsverklaring aanleveren bij de verzekeraar.

■ LEASEAUTO

Schadevrije jaren van de leaseauto kunnen ook overgenomen worden. Met een leaseverklaring kunnen deze bij de verzekeraar vastgelegd worden.

■ BUITENLAND

De schadevrije jaren uit het buitenland kunnen ook vastgelegd worden bij de (nieuwe) Nederlandse verzekeraar. Europese verzekeraars leveren (op verzoek) een verklaring aan, die kan dan ingediend worden bij de eigen verzekeraar.

Wanneer je autorijdt, bouw je schadevrije jaren op. De hoogte van de premie van je autoverzekering hangt onder andere af van het aantal jaren dat je geen schades hebt. Als je lang zonder schades rijdt, betaal je minder premie. Schadevrije jaren worden vastgelegd en zijn op te vragen bij o.a. de autoverzekeraar of terug te vinden op de verzekeringspolis.

Heb je nog vragen of wil je meer informatie? Neem dan gerust contact met ons op: www.wimjanson.nl/contact.

Overbieden. Hoe werkt dat?

Overbieden: het is tegenwoordig de normaalste zaak als je een huis wilt kopen. Het heeft echter wel flinke gevolgen voor je hypotheek én het eigen geld dat je mee moet brengen. We leggen je precies uit hoe dat zit.

We zijn het met zijn allen ‘normaal’ gaan vinden. Vaak kom je niet eens in aanmerking als je daar niet aan meedoet. Gemiddeld wordt er inmiddels zo’n € 30.000 per woning overboden.

Wat veel mensen niet weten is dat overbieden flinke gevolgen heeft. Wat je boven de vraagprijs biedt, kan je niet altijd financieren vanuit een hypotheek. De hypotheekregel is nog steeds dat je niet meer aan hypotheek kunt krijgen dan 100% van de woningwaarde. Als je € 30.000 euro overbiedt op een woning met een vraagprijs van € 330.000 euro, dan weet je vooraf niet hoeveel je van die € 360.000 uit eigen zak moet gaan betalen. De taxatie bepaald dat namelijk. De taxatiewaarde wordt aangehouden als de actuele waarde. Wordt het huis getaxeerd op € 360.000, dan kan je een volledige hypotheek krijgen voor de geboden € 360.000. Komt de taxatie op € 300.000 uit, dan zal er € 60.000 aan eigen geld bij moeten.

Daarnaast moeten ook de kosten koper nog van de eigen spaarrekening komen. Starters hebben het geluk dat die voor hun lager zijn geworden omdat de overdrachtsbelasting eraf is. Maar alles bij elkaar kan het toch een flink bedrag zijn.

Je kunt je op voorhand al zo goed mogelijk laten informeren over jouw financiële situatie:

■ Zorg dat je al zoveel mogelijk documenten bij jouw hypotheekadviseur hebt ingeleverd. Een loonstrook maar ook een werkgeversverklaring.

■ Laat als ZZP’er of ondernemer je inkomsten alvast toetsen bij jouw adviseur.

■ Check ook online op www.bkr.nl of je een BKR-registratie hebt omdat je ergens schulden of een krediet hebt (of had).

■ Vergeet ook je eventuele studieschulden niet. Deze zijn weliswaar nog niet BKR geregistreerd maar worden absoluut meegewogen door de hypotheekverstrekker.

■ Vraag ook je adviseur wat indicatief je maandlasten zullen zijn, je maximale hypotheek en wat je kunt overbieden.

Heb je hierbij persoonlijk advies nodig? Als Erkend Financieel Adviseur, ook bekend onder de naam Erkend Hypotheekadviseur, zijn wij specialist op het gebied van hypotheken en andere financiële zaken kan die je adviseren over de mogelijkheden die je hebt. Wij helpen je graag om de beste oplossing te vinden. Bel of mail ons gerust om een afspraak te maken: www.wimjanson.nl/contact.

#overbieden #hypotheek #koopwoning

Met een energiezuinig huis ook op je hypotheek besparen

Heeft jouw huis al een groen energielabel? Gefeliciteerd, dan leef je een stuk voordeliger én is je huis flink meer waard. Nog geen groen energielabel? Dan wordt het nu echt tijd om te verduurzamen. Al was het maar omdat je dan serieus geld kunt besparen. Op je energiekosten, maar misschien ook op je hypotheek!

Gemiddeld zijn huizen met een groen energielabel A of B vorig jaar voor € 30.000 meer verkocht dan vergelijkbare woningen met een rood F- of G-label. Dat hebben onderzoekers van de universiteiten van Maastricht en Tilburg geconcludeerd op basis van cijfers van de Nederlandse Vereniging van Makelaars (NVM).

■ LAGERE STOOKKOSTEN

Er zijn twee belangrijke redenen waarom kopers meer geld over hebben voor een huis met een groen energielabel. Allereerst natuurlijk de stookkosten. Die zijn in een huis met een A-label veel lager dan in een huis met een G-label. Afhankelijk van het huis kan het verschil oplopen tot meer dan € 200 per maand. Het andere argument zijn de kosten die de koper moet maken om het huis alsnog te verduurzamen.

■ VOORDEEL BIJ OVERSLUITEN

Een bijkomend voordeel van een huis met een groen energielabel is, dat je de hypotheek misschien gunstiger kunt oversluiten. Hypotheekverstrekkers belonen een groen energielabel namelijk met extra korting op de hypotheekrente.

Gemiddeld levert dat zo’n € 1.000 op gedurende de looptijd. Ongeveer één op de vier huiseigenaren kan hiervan profiteren.

■ WAT MOET JE DOEN?

De beste manier om te beginnen met verduurzamen, is isoleren. De eerste stappen hoeven niet veel geld te kosten, terwijl ze zichzelf in een paar jaar kunnen terugverdienen. Zeker met de huidige energieprijzen! Denk bijvoorbeeld aan spouwmuur- en vloerisolatie. Wil je een stap verder gaan? Isoleer dan ook je dak.

■ WIE ZAL DAT BETALEN?

Als je meer dan twee energiebesparende maatregelen neemt, kun je in aanmerking komen voor 30% subsidie. Da’s snel verdiend! Hier lees je er meer over.

Heb je niet voldoende spaargeld om te verduurzamen? Kijk dan eens welke mogelijkheden je hypotheek biedt. Misschien kun je die onder gunstige voorwaarden verhogen. Of maak gebruik van een ‘groene lening’. Hiervoor betaal je meestal een iets lagere rente dan voor een gewone lening.

HULP BIJ JOUW REKENSOM

Zeker als je leent, is het soms lastig om te bepalen hoe snel je het geleende geld weer hebt terugverdiend. Gelukkig kun je eenvoudig hulp krijgen bij die rekensom, wij helpen je graag. Maak dus gerust even een afspraak met ons, als Erkend Financieel Adviseur zijn wij namelijk ook Adviseur Duurzaam Wonen: www.wimjanson.nl/contact.

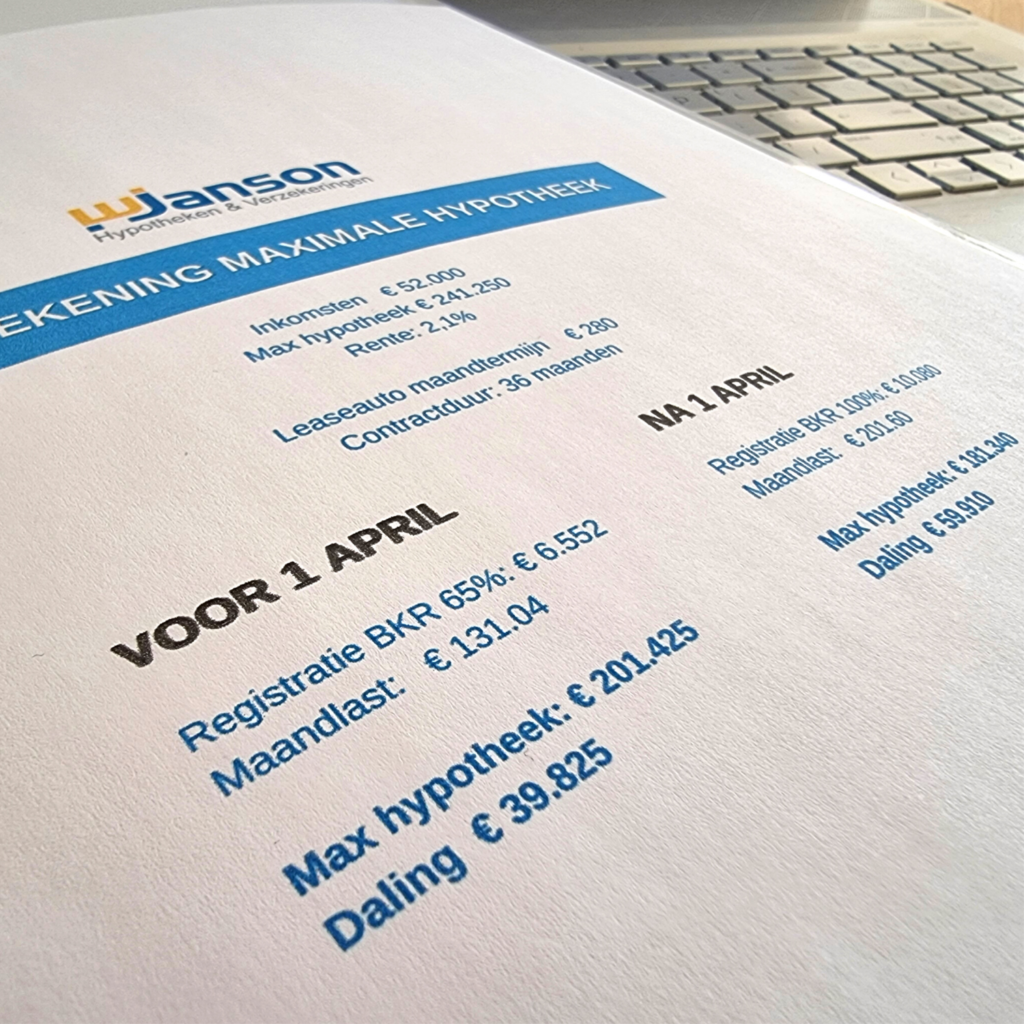

Vanaf 1 april heeft private lease meer invloed op je maximale hypotheek

In de afgelopen jaren kozen veel mensen voor een private lease auto. Een ideale manier om een nieuwe auto te rijden zonder in één keer een groot bedrag te betalen. In plaats van dat je een auto koopt, lease je deze. Private lease had al invloed op de maximale hypotheek, maar doordat er vanaf 1 april 2022 een wijziging in de toets regels plaats gaat vinden wordt deze invloed nóg groter.

WAT IS PRIVATE LEASE?

Private lease is het leasen van een auto door particulieren. Je bent géén eigenaar van de auto. Je betaalt een bepaald bedrag per maand waar alles bij in zit: wegenbelasting, verzekering en het onderhoud. Behalve de benzine. Je doet dit voor een bepaalde periode en een aantal kilometers en dat wordt vastgelegd in een contract. Na afloop van de periode lever je de auto weer in, met eventuele verrekening van het verschil in kilometers. Het voordeel is dat je niet in een keer het bedrag van de aanschaf betaald en dat alle kosten in jouw maandelijkse betaling zit.

ALITIJD BKR GEREGISTREERD?

Je auto wordt altijd geregistreerd bij het BKR als je de auto leaset bij een organisatie die aangesloten is bij het keurmerk. Een leasecontract bestaat uit 2 gedeeltes: het financiële gedeelte en het service gedeelte. Momenteel wordt alleen het financiële gedeelte geregistreerd bij het BKR. Dat is 65% van het totale leasebedrag.

WIJZIGING PER 1 APRIL 2022

Bij het berekenen van de maximale hypotheek wordt rekening gehouden met de lasten voor andere leningen. Meestal geldt als maandlast dat er rekening wordt gehouden met 2% van het leningbedrag dat in het BKR geregistreerd staat.

Tot 1 april 2022 wordt voor een private leaseauto 65% van het totale leasebedrag geregistreerd. Bij de berekening van de maximale hypotheek wordt dus 2% van dit bedrag meegenomen in de toetsing. Vanaf 1 april wordt de private leaseauto tegen 2% van 100% van het totale leasebedrag getoetst.

De wijziging geldt voor alle overeenkomsten met een eerste aflossingsdatum vanaf 1 april 2022. Overeenkomsten die aangegaan worden vóór 1 april volgen de huidige registratieregels. Deze overeenkomsten worden dus niet aangepast en blijven op 65% staan.

DE INVLOED OP DE MAXIMALE HYPOTHEEK

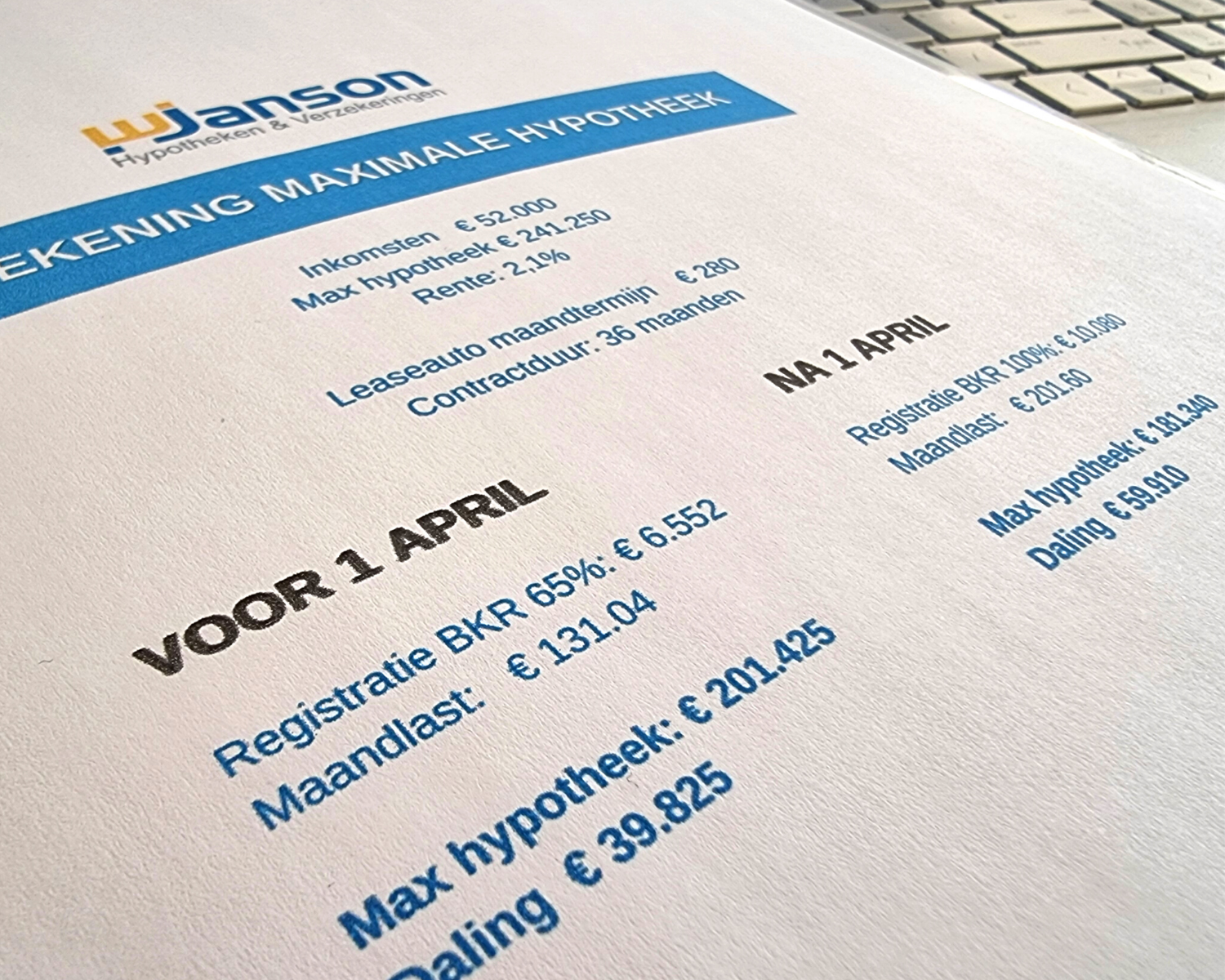

Een voorbeeld:

Connie en Rob hebben een kleine lease auto. Hun maandelijkse termijn hiervoor is € 280 en de contractduur is 36 maanden. Rob verdient € 28.000 en Connie € 24.000 op jaarbasis.

Zonder leasecontract kunnen Connie en Rob een maximale hypotheek krijgen van € 241.250 (gebaseerd op de normen van 2022 met een rente van 2,1%).

Vóór 1 april 2022

De leaseauto staat geregistreerd voor een bedrag van € 6.552 (€ 280 x 36 x 65%). Dit levert een maandlast op van € 131,04 (€ 6.552 x 2%). Met de leaseauto daalt de maximale hypotheek naar € 201.425 Een verschil van € 39.825.

Ná 1 april 2022

Vanaf 1 april 2022 zal de leaseauto tegen 100% geregistreerd gaan staan € 10.080 (€ 280 x 36 x 100%). Dat brengt de maandlast op € 201,60 (€ 10.080 x 2%). Met een leaseauto daalt de maximale hypotheek naar € 181.340. Een verschil van € 20.085 ten opzicht van de situatie vóór 1 april 2022.

Per saldo betekent dat een verschil aan maximale hypotheek van € 59.910 (€ 39.825 + € 20.085).

ADVIES

Heb je hierbij persoonlijk advies nodig? Als Erkend Financieel Adviseur, ook bekend onder de naam Erkend Hypotheekadviseur, zijn wij specialist op het gebied van hypotheken en andere financiële zaken kan die je adviseren over de mogelijkheden die je hebt. Wij helpen je graag om de beste oplossing te vinden. Bel of mail ons gerust om een afspraak te maken: www.wimjanson.nl/contact.

Het is weer tijd voor de belastingaangifte

Nog even en dan is het 1 maart; begin van de lentemaand waarbij we weer graag naar buiten willen. Toch moet bijna iedereen ook nog thuis aan de slag met de belastingaangifte, een jaarlijks terugkomend ritueel. Ook dit jaar hebben we weer tot 1 mei de tijd om de aangifte in te dienen. Mocht dat echt niet lukken, dan kan uitstel aangevraagd worden tot 1 september.

Voor sommigen is de aangifte “appeltje eitje”, maar veel klanten laten graag de aangifte verzorgen door iemand die meer op de hoogte is van het woud van belastingregels.

Bij Wim Janson Hypotheken en Verzekeringen kunt u terecht voor uw particuliere aangifte inkomstenbelasting. We hebben daar inmiddels ruime ervaring mee en zijn bekend met termen als loonheffingskorting, verzamelinkomen en inkomensafhankelijke combinatiekorting. We leiden u na invulling van de aangifte door de opgave heen, zodat het voor iedereen duidelijk is. Daarbij letten we op de aftrekposten, zoals hypotheekrente, zorgkosten en studiekosten.

Ook de WOZ-waarde is een van de zaken die opgegeven moet worden.

Die kunnen we opvragen via www.wozwaardeloket.nl, waarbij we gelijk het verloop kunnen zien en ook leuk: hoe de WOZ-waardes in de straat zijn. Een hogere WOZ-waarde is nadelig voor de aangifte, maar weer voordelig bij de verkoop van de woning én het afsluiten van een hypotheek.

Ook als u geen aangiftebrief heeft ontvangen kan het toch voordelig zijn om aangifte te doen, dit kunnen we controleren met een proefberekening. Verder vergeten we de toeslagen niet en controleren we of dit nog in de pas loopt.

We kijken voor u of de vooraf ingevulde gegevens overeenkomen met de jaaropgaven en kiezen voor een zo goed mogelijke verdeling van aftrekposten, zodat u zo min mogelijk betaalt. Zo houdt u nog wat over om in de lentemaand erop uit te gaan en een cappuccino of thee te nemen!

Wilt u uw aangifte ook door ons laten verzorgen? Dan kunt u telefonisch een afspraak maken, waarna Eric en Theo klaarstaan om de aangifte voor u te verzorgen. Check voor onze gegevens de contactpagina: www.wimjanson.nl/contact.

Zonder voorbehoud van financiering woning kopen

Bieden op een woning zonder voorbehoud van financiering, het lijkt bijna de norm tegenwoordig op de overspannen huizenmarkt. Echter, zonder risico is het niet. Waar moet je op letten om het risico zo klein mogelijk te houden?

Er wordt tegenwoordig steeds vaker een bod uitgebracht zonder voorbehoud van financiering. Maar dat vangnet is er niet voor niets. Bieden zonder voorbehoud van financiering werd in het verleden nog wel eens gedaan als mensen de woning met eigen middelen betaalden. Op de huizenmarkt van tegenwoordig zien we steeds meer dat het de norm wordt ongeacht of je de woning uit “eigen zak” kunt betalen.

WAT HOUDT HET IN?

Wat betekent het ‘voorbehoud van financiering’ eigenlijk? Hypotheekadviseur Wim Janson legt uit: “Als je een bod uitbrengt op een woning en je tekent een voorlopig koopcontract, dan heb je nog drie werkdagen bedenktijd om op die koop terug te komen. Daarna zit je eraan vast. Als je een voorbehoud van financiering hebt opgenomen in de koopovereenkomst, dan kun je nog zonder kosten de koop ontbinden als blijkt dat je de hypotheek niet rond kunt krijgen. Met een afwijzing van een hypotheekverstrekker dien je dan aan te tonen dat het je niet lukt om het benodigde hypotheekbedrag geleend te krijgen. De periode die je hebt om de financiering te regelen, de uiterste datum financieringsvoorbehoud, spreek je met de verkoper(s) af. Gewoonlijk is dat een periode van 5 of 6 weken vanaf de datum tekenen koopcontract.

NIET ZONDER RISICO’S

Zonder voorbehoud van financiering in de koopovereenkomst betekent dat je in diezelfde situatie de koop niet kunt ontbinden. Je dient je dan te houden aan de afnameplicht. Als je daaraan niet kunt voldoen, dan wordt je geconfronteerd met een boete van 10% van de koopprijs. Concreet betekent het met een overeengekomen koopsom van € 400.000 dat je € 40.000 moet overmaken naar de verkopers wanneer je het financieel niet rond krijgt. Als je deze € 40.000,- niet hebt en je moet deze lenen bij bijvoorbeeld een kredietverstrekker dan krijg je daarmee een in het BKR geregistreerde lening. Deze telt vervolgens weer mee in je inkomenstoets voor je hypotheek. Je kunt dan fors minder lenen en je kansen op de huizenmarkt voor een andere woning worden drastisch kleiner of zelfs helemaal nul.”

BEREID JE VOOR

“Als je tóch van plan bent om zonder financieringsvoorbehoud een bod uit te brengen, zorg dan dat je al zoveel mogelijk documenten bij jouw hypotheekadviseur hebt ingeleverd. Een loonstrook maar ook een werkgeversverklaring.

Of laat als ZZP’er of ondernemer je inkomsten alvast toetsen bij jouw adviseur. Check ook online op www.bkr.nl of je een BKR-registratie hebt omdat je ergens schulden of een krediet hebt (of had).

Heb je bijvoorbeeld een auto o.b.v. private lease, dan staat dat ook in het BKR geregistreerd. Vergeet ook je eventuele studieschulden niet. Deze zijn weliswaar nog niet BKR geregistreerd maar worden absoluut meegewogen door de hypotheekverstrekker. Vraag ook je adviseur wat indicatief je maandlasten zullen zijn, je maximale hypotheek en wat je kunt overbieden.”

ADVISERING

Overbieden is misschien wel het grootste risico om een financiering voor een woning niet rond te krijgen. Je mag maximaal het laagste bedrag van of 100% van de marktwaarde of de koopsom van de woning financieren. In deze overspannen huizenmarkt is de koopsom vaak hoger dan de getaxeerde marktwaarde. Het bedrag dat je biedt boven de taxatiewaarde moet je uit eigen middelen betalen, daar krijg je geen hypotheek voor: “Die taxatie wordt vaak pas gedaan nadat je geboden hebt. Die informatie heb je dus nog niet wanneer je besluit een bod op een woning uit te brengen. Zorg dus dat je ongeveer weet hoe een taxatie uit gaat vallen. Een aankoopmakelaar kan je daarbij helpen, maar ook een hypotheekadviseur kan hierin meedenken en rekenen.

Het doen van een bod zonder voorbehoud van financiering is in veel gevallen absoluut niet zonder risico. Om het risico zo klein mogelijk te houden is voorbereiding dus heel belangrijk.

Voorstander van bieden zonder voorbehoud van financiering is Wim Janson in het geheel niet: “Dat vangnet voor een koper is er niet voor niets. Ik heb zelf gelukkig nog niet meegemaakt dat een klant de koop niet rond kreeg en 10% moest betalen, maar het gebeurt in het land zeker wel”.

“Ook ik zie de teleurstellingen bij mijn klanten die graag willen kopen, en er steeds weer naast pakken. Zij zijn dan veelal tot alles bereid, dus ook tot bieden zonder de zekerheid van voorbehoud financiering. Ik begrijp dat. Daarom ben ik er een groot voorstander van dat het wettelijk verplicht wordt dat in een koopovereenkomst van onroerend goed er een voorbehoud van financiering moet worden opgenomen van minimaal 5 weken. Echter is onze overheid nog niet zover. Tot die tijd: laat je niet gek maken, ga voorbereid te werk en hou het veilig!”

#zondervoorbehoud #hypotheek #koopwoning

Nieuwe subsidiepot voor jouw elektrische auto

Ben jij van plan om in 2022 privé een nieuwe, volledig elektrische personenauto te kopen? Dan kun je in aanmerking komen voor een subsidie van € 3.350.

Er gelden wel enkele voorwaarden. Zo moet de auto tenminste 120 kilometer kunnen rijden op een volle accu en een cataloguswaarde hebben tussen de €12.000 en €45.000. Verder moet jij de eerste eigenaar zijn, is de auto in 2022 op jouw naam gezet en mag de verkoopovereenkomst niet al vóór 1 januari 2022 zijn gesloten.

■ SEPP-LIJST

De Rijksdienst voor Ondernemend Nederland (RVO) heeft hiervoor een zogenoemde SEPP-lijst gemaakt. Daarop staan de auto’s die in aanmerking komen voor de regeling. Dit overzicht wordt regelmatig bijgewerkt. Op deze pagina kun je de SEPP-lijst raadplegen.

Het kan gebeuren dat de subsidiepot gedurende het jaar leeg raakt. Wil je van de koop kunnen afzien als dit gebeurt? Neem dan een ontbindende voorwaarde op in de overeenkomst met jouw autodealer.

■ GEBRUIKTE ELEKTRISCHE AUTO

Koop je een volledig elektrische auto die al eerder een eerste toelating of inschrijving in het kentekenregister had? Dan beschouwt de overheid de auto als ‘gebruikt’, zelfs als de kilometerstand nul is. In dat geval kom je nog steeds in aanmerking voor een subsidie, maar is het bedrag lager, namelijk €2.000.

■ SUBSIDIE AANVRAGEN

Je vraagt de subsidie online aan op de website van de RVO. Dat kan tot uiterlijk 31 december 2022 12.00 uur. Inloggen doe je met je DigiD. Heb je die nog niet? Houd er rekening mee dat het aanvragen ervan zeker drie werkdagen duurt.

■ ELEKTRISCHE AUTO VAN DE ZAAK

Ga jij dit jaar een elektrische auto van de zaak rijden en wil je die ook privé gebruiken? Dan betaal je meer bijtelling dan in 2021. Over de eerste € 35.000 van de cataloguswaarde moet je 16% betalen, over het meerdere 22%.

■ PECH VOOR ONDERNEMERS

Ondernemers die dit jaar elektrisch willen gaan rijden, hebben juist pech. Eind december heeft de RVO namelijk bekend gemaakt dat de Milieu Investeringsaftrek (MIA) in 2022 niet meer geldt voor elektrische personenauto’s. In 2021 mochten ondernemers voor zo’n auto nog 13,5% met een maximum van € 5.400 aftrekken van hun winst.

Bovag heeft kritisch gereageerd op het vervallen van de MIA voor elektrische auto’s. Volgens de brancheorganisatie past het niet bij de klimaatambities van de overheid.

■ JUISTE ADRES

Heb je nog vragen over dit artikel? Dan ben bij je bij ons als Erkend Financieel Adviseur aan het juiste adres. Neem dus gerust contact met ons op: www.wimjanson.nl/contact.

#subsidie #electrischeauto #financieeladviseur

Teamlid aan het woord: Theo Marijnissen

We stellen ieder teamlid 12 vragen over hun werk en zichzelf. Aan het woord Theo Marijnissen, ook hij is voor velen een bekend gezicht in het team van Wim Janson Hypotheken & Verzekeringen.

KUN JE EENS UITLEGGEN HOE JE BIJ WJHV TERECHT BENT GEKOMEN?

Wim en ik kennen elkaar al heel erg lang, zo’n 40 jaar. De zakelijke samenwerking begon al in 1999 vanuit het assurantiekantoor in Waspik en is in 2016 nog verder uitgebreid toen ik zzp’er ben geworden met mijn administratiekantoor.

WAT DOE JIJ PRECIES BINNEN WJHV?

Naast de administratie van WJHV verzorg ik samen met Wim en Eric de belastingaangiftes voor de klanten en zorg ik voor fiscale, verzekeringstechnische en financiële ondersteuning.

HOE ZOU JIJ DE SFEER BINNEN JULLIE TEAM OMSCHRIJVEN?

Een hechte en gezellige club mensen waar no-nonsense en humor voorop staat om de klant zo goed mogelijk te helpen.

OP WELKE TIJDEN WERK JIJ HET LIEFST EN BEN JE HET MEEST PRODUCTIEF?

Gewoon overdag op de reguliere werktijden. Op een avond kan ook, als dat de privé-activiteiten niet in de weg zit.

VAN WELKE WERKZAAMHEDEN KRIJG JIJ ENERGIE?

Het verzorgen van een goede administratie die leidt tot een mooie jaarrekening voor de klant. Verder de aansluiting tussen verzekeringen, administratie en belastingen die we kunnen bieden aan klanten bij WJHV.

WELK ONDERDEEL VAN JE WERK VIND JE HEEL TOF EN WELK ONDERDEEL WAT MINDER?

Een aangifte zo opstellen dat deze zo gunstig mogelijk is voor de klant. Minder leuk is het inkloppen van boekingen, daar hebben we tegenwoordig mooie scan- en herken en online boekhoudprogramma’s voor.

HOE ZET JIJ DE KLANT CENTRAAL?

Aan de hand van de activiteiten van de klant en de omvang daarvan zorgen voor een beste oplossing op administratief en verzekeringsgebied.

WAT VIND JIJ BELANGRIJK BIJ HET KLANTCONTACT?

Persoonlijk contact, via de telefoon of mail kan ook wel, maar de afgelopen 2 jaar is er te weinig (spontaan) contact geweest met de klant, wat toch echt het beste werkt.

HOE VIND JIJ BALANS IN WERK EN PRIVÉ?

Niet onbeperkt opdrachten en klanten aannemen; die zaken die je hebt goed doen en zorgen dat er tijd is voor mijn hobby’s.

WAARIN VIND JIJ JE ONTSPANNING?

Sporten; hardlopen, wandelen en badminton. Verder heb ik een wat uit de hand gelopen computerverzameling waarbij het een uitdaging is om dat oude spul allemaal draaiend te houden.

WELKE KARAKTEREIGENSCHAP ZOU JE HET LIEFST AAN IEDEREEN WILLEN GEVEN?

Eerlijkheid en vriendelijkheid werkt het beste.

WELKE UITSPRAAK ZEGT ALLES OVER JOU?

Je leeft nu en niet over 10 jaar; doe waar je zin in hebt.

TENSLOTTE..

Wil je nog iets toevoegen over jezelf wat niet mag ontbreken bij jouw introductie?

Niet echt, ik ben lid van een mooi team bij WJHV, wat een ideale combinatie is met het werk vanuit mijn administratiekantoor.

Bespaar op energie door te verduurzamen

Energie wordt ook op de langere termijn duurder. Vooral gas, omdat daarop steeds meer belasting wordt geheven. Met die belastingverhoging wil de overheid mensen stimuleren om hun energieverbruik te verlagen.

Het wordt dus steeds interessanter om je huis te verduurzamen. Zo kun je niet alleen nu, maar ook in de toekomst besparen op je energiekosten.

■ BEGIN MET ISOLEREN

Als de vloer en de spouwmuren van jouw huis nog niet zijn geïsoleerd, is dat een goede eerste stap. De kosten ervan zijn meestal te overzien en het rendement is hoog. Dat betekent dat je de investering snel terugverdient.

SPOUWMUREN ISOLEREN

Als je een tussenwoning of hoekwoning hebt, kost het isoleren van de spouwmuren gemiddeld tussen de € 800 en € 2.000. Daarna bespaar je per jaar € 200 tot € 500. Een rendement van maar liefst 25%!

VLOER ISOLEREN

Er zijn verschillende manieren om de vloer te isoleren, maar vaak gebeurt dit met purschuim. Gemiddeld kost het isoleren van de vloer tussen de € 1.400 en € 1.800. Vervolgens levert het per jaar tussen de € 160 en € 220 aan energiebesparing op. Met 11% is dat een prima rendement!

DAK ISOLEREN

Ook het isoleren van je dak is verstandig. Warme lucht stijgt immers op. Het nadeel is dat dakisolatie vrij prijzig is, waardoor het langer duurt voordat je de investering eruit hebt.

■ ZONNEPANELEN

Na isoleren staat met stip op nummer twee het plaatsen van zonnepanelen. Allereerst omdat je daarmee zelf duurzame energie opwekt. Maar ook omdat je ze gemiddeld in een jaar of zeven, acht terugverdient. Verder mag je in ieder geval tot 1 januari 2023 de stroom die je aan het stroomnet levert, aftrekken van je eigen energiegebruik.

■ MINDER GAS

Vooral gas wordt de komende jaren duurder. Dus is het slim om waar mogelijk over te stappen op elektriciteit. Door je gasfornuis te vervangen door een inductiefornuis, bijvoorbeeld. Maar als je echt wilt besparen, dan ga je helemaal van het gas af. De (vaste) transportkosten van gas zijn namelijk best hoog en al gebruik je maar een paar kuub, je moet ze toch betalen.

■ WARMTEPOMP

Een warmtepomp is een goed alternatief voor gasverwarming. De pomp regelt net als een cv-ketel de verwarming en – in combinatie met een boiler – het warme water. Het grootste deel van de energie die een warmtepomp nodig heeft, wordt onttrokken aan de buitenlucht. Het andere deel komt van elektriciteit. Met een complete installatie inclusief boiler hebt je dus geen gas meer nodig.

De kosten van een warmtepomp zijn afhankelijk van je huis en je wensen. De goedkoopste oplossing kost zo’n € 4.000. Houd er wel rekening mee dat een warmtepomp al snel 3.500 kWh aan elektriciteit per jaar gebruikt.

■ SUBSIDIES EN REGELINGEN

Investeren in duurzaamheid kost natuurlijk geld. Heb je niet voldoende spaargeld om je huis aan te passen zoals je wilt? Gelukkig zijn er tal van subsidies en regelingen.

MEER WETEN?

Heb je een vraag over dit artikel of wil je weten hoe je jouw duurzame verbouwing het best kunt financieren? Neem dan contact met ons op. Als Erkend Financieel Adviseur zijn wij ook Adviseur Duurzaam Wonen. Wij zetten de mogelijkheden graag voor je op een rij, zodat jij de beste keuze kunt maken: www.wimjanson.nl/contact.

#verduurzamen #energie #subsidie #levenwonen

Woning kopen om te verhuren? Hier moet je rekening mee houden!

Door de enorme vraag op de woningmarkt en een spaarrente die rond de 0% is, overwegen steeds meer mensen om een huis te kopen en dat te verhuren. Dat lijkt de kip met de gouden eieren, maar het is niet zo simpel als het lijkt.

Als je een lening afsluit voor een huis dat je wilt gaan verhuren, kom je namelijk zelden of nooit in aanmerking voor een ‘gewone’ hypotheek. Je zult hiervoor een zogenoemde investerings- of verhuurhypotheek moeten afsluiten.

■ MAXIMALE FINANCIERING

Met zo’n verhuurhypotheek krijg je een maximale financiering van 70% tot 90% van de marktwaarde van de woning in verhuurde staat. Dat laatste is belangrijk. Immers, de waarde in verhuurde staat is lager dan de reguliere marktwaarde.

■ DEEL ZELF INVESTEREN

In de praktijk betekent dit dat je zelf moet investeren. Stel dat je een huis koopt van € 300.000, waarvan de waarde in verhuurde staat € 230.000 is. Met een financiering van 70% krijg je dan maximaal € 161.000 hypotheek. Je zult zelf dus over behoorlijk wat vrij vermogen moeten beschikken. In dit geval moet je bijvoorbeeld de overige € 139.000 zelf ophoesten.

■ HOGERE HYPOTHEEKRENTE